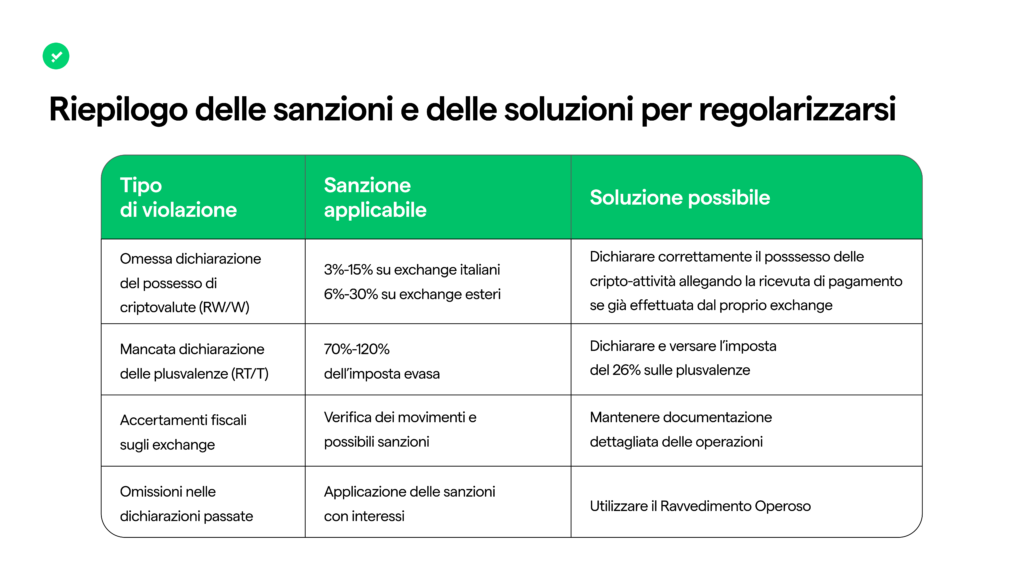

L’omessa dichiarazione dei redditi relativi alle criptovalute può comportare conseguenze gravi, sia in termini di sanzioni pecuniarie che di possibili accertamenti fiscali. Vediamo le sanzioni previste e come rimediare.

La Legge di Bilancio 2025 ha introdotto controlli più stringenti e sanzioni più severe per chi omette la dichiarazione delle cripto-attività. Vediamo quali sanzioni sono previste per l’anno 2025 e come rimediare a un eventuale omessa o errata dichiarazione fiscale per le criptovalute.

Sanzioni per omessa o errata dichiarazione del possesso di criptovalute

Quadro RW / Quadro W

Il possesso di criptovalute deve essere dichiarato nel Quadro RW del Modello Redditi o nel Quadro W del Modello 730 per i lavoratori dipendenti.

Se non si dichiara correttamente il valore del proprio portafoglio crypto, si rischiano sanzioni amministrative molto elevate:

- Dal 3% al 15% dell’importo non dichiarato.

Tuttavia, c’è un’importante precisazione:

non si applica il raddoppio della sanzione previsto per gli investimenti detenuti in Stati o territori a fiscalità privilegiata (i cosiddetti “paradisi fiscali”).

Questo perché il legislatore ha riconosciuto la natura particolare delle cripto-attività, che non sempre sono riconducibili a una giurisdizione estera ben definita come accade per un conto bancario tradizionale.

In pratica:

Se dimentichi di inserire nel quadro RW le tue cripto-attività (es. wallet, conti su exchange), rischi comunque una multa, ma non quella aggravata prevista per chi nasconde asset in paesi blacklisted.

Esempio:

Se un investitore possiede 100.000 euro in criptovalute e non le dichiara, rischia una multa compresa tra 6.000 e 30.000 euro, oltre al pagamento dell’imposta di bollo di 200 euro (100.000 × 0,2%).

Sanzioni per omessa dichiarazione dei redditi (plusvalenze) da criptovalute

Quadro RT / Quadro T

La mancata dichiarazione delle plusvalenze realizzate attraverso la vendita di criptovalute può essere considerata evasione fiscale e comportare:

- Dichiarazione infedele: se l’importo dichiarato è inferiore a quello effettivo, la sanzione è pari almeno al 90% dell’imposta dovuta (con un minimo del 70%).

- Dichiarazione tardiva (presentata con oltre 90 giorni di ritardo, senza ravvedimento operoso): sanzione pari al 30% dell’imposta dovuta.

- Dichiarazione omessa (non presentata entro i termini e oltre 90 giorni dalla scadenza): la sanzione può arrivare al 120% dell’imposta.

- Interessi di mora, calcolati sulla base del tempo trascorso dall’omissione.

- Possibili accertamenti fiscali e controlli da parte dell’Agenzia delle Entrate.

Esempio:

Un investitore realizza una plusvalenza di 50.000 euro e non la dichiara.

- La plusvalenza imponibile, dopo la franchigia di 2.000€, è 48.000 euro.

- L’imposta dovuta con l’aliquota del 26%: 48.000 × 26% = 12.480 euro.

- Se l’Agenzia delle Entrate rileva l’omissione, può applicare una sanzione tra il 90% e il 120% dell’imposta dovuta, quindi:

- Minimo: 12.480 × 90% = 11.232 euro

- Massimo: 12.480 × 120% = 14.976 euro

- Il contribuente dovrà quindi pagare un totale compreso tra 23.712 e 27.456 euro, oltre agli interessi di mora.

Accertamenti fiscali e controlli sugli exchange

Con l’entrata in vigore del regolamento europeo MiCA, le piattaforme di scambio di criptovalute sono obbligate a condividere i dati degli utenti con le autorità fiscali. Questo significa che l’Agenzia delle Entrate ha strumenti più avanzati per individuare chi non dichiara le proprie operazioni crypto.

In particolare:

- Gli exchange centralizzati registrati in Europa trasmettono automaticamente informazioni sui volumi di scambio e sui saldi degli utenti.

- Le piattaforme estere che operano in Europa devono adeguarsi a queste normative.

- Anche i movimenti da e verso wallet privati possono essere oggetto di verifica se emergono incongruenze nelle dichiarazioni fiscali.

L’incremento dei controlli riduce la possibilità di operare in anonimato, rendendo fondamentale dichiarare correttamente le proprie criptovalute per evitare accertamenti e sanzioni.

Il Ravvedimento Operoso: come regolarizzare la propria posizione

Chi si accorge di una omessa dichiarazione dei redditi relativi alle criptovalute o di averle dichiarate in modo sbagliato, può usufruire del Ravvedimento Operoso, uno strumento che consente di sanare la propria posizione fiscale prima che vengano avviati controlli da parte dell’Agenzia delle Entrate.

I vantaggi del Ravvedimento Operoso sono:

- Riduzione delle sanzioni, che possono scendere fino a 1/10 dell’importo massimo previsto.

- Possibilità di rateizzare il pagamento delle imposte e delle sanzioni.

- Minore rischio di accertamenti fiscali, in quanto il contribuente dimostra di voler regolarizzare la propria posizione spontaneamente.

Per accedere al Ravvedimento Operoso è necessario:

- Calcolare le imposte non versate e le eventuali plusvalenze non dichiarate.

- Presentare una dichiarazione integrativa.

- Versare l’importo dovuto, comprensivo delle sanzioni ridotte e degli interessi.

Supporto di un commercialista esperto di criptovalute

Young Platform offre un servizio completo per aiutarti a metterti in regola con il fisco, mettendo a disposizione un commercialista esperto in criptovalute. Se hai bisogno di assistenza nella compilazione del Ravvedimento Operoso o nel calcolo degli interessi di mora, puoi richiedere una consulenza direttamente dal tuo account. Accedendo alla sezione “Tasse e Report“, troverai un banner dedicato ai commercialisti, attraverso cui potrai prenotare il supporto di un professionista per regolarizzare la tua posizione fiscale nel modo più semplice e veloce possibile. Questo servizio ti permette di evitare errori nella dichiarazione e ridurre al minimo le sanzioni, garantendoti un percorso chiaro per metterti in regola quanto prima.

Per evitare problemi con il fisco in seguito a una omessa dichiarazione dei redditi, è essenziale mantenere una contabilità precisa delle proprie operazioni crypto e dichiararle correttamente. A questo scopo il Ravvedimento Operoso e la consulenza di un commercialista esperto sono la soluzione vincente.