Le plusvalenze generate da cripto-attività che superano i 2.000 euro sono tassate con un’imposta sostitutiva del 26%. La tassazione avviene nel Quadro RT del modello Redditi Persone Fisiche.

Dal 1° gennaio 2023, si sono verificati importanti cambiamenti nella modalità di dichiarazione delle cripto-attività all’interno del Quadro RT della dichiarazione dei redditi. Questi aggiornamenti, introdotti dall’Agenzia delle Entrate, mirano a semplificare e rendere più chiara la dichiarazione delle plusvalenze generate da investimenti in criptovalute. Vediamo quindi in questo articolo come compilare il nuovo Quadro RT per la dichiarazione delle plusvalenze e minusvalenze per l’anno fiscale 2023.

Aggiornato il 16 maggio 2024

Cos’è cambiato?

Fino al 31 dicembre 2022, le plusvalenze generate dalle cripto-attività dovevano essere dichiarate nella Sezione II del Quadro RT, precisamente dai righi RT21 fino a RT30. Per quanto riguarda le minusvalenze, queste andavano inserite nella Sezione V, occupando i righi da RT92 a RT95. In sostanza, tutte le informazioni relative sia alle plusvalenze che alle minusvalenze erano concentrate all’interno di un’unica sezione del Quadro RT.

Con l’anno fiscale 2023, però, è stata introdotta una novità significativa: l’Agenzia delle Entrate ha stabilito delle sezioni appositamente dedicate alle cripto-attività. Questo cambiamento si riflette nella creazione delle:

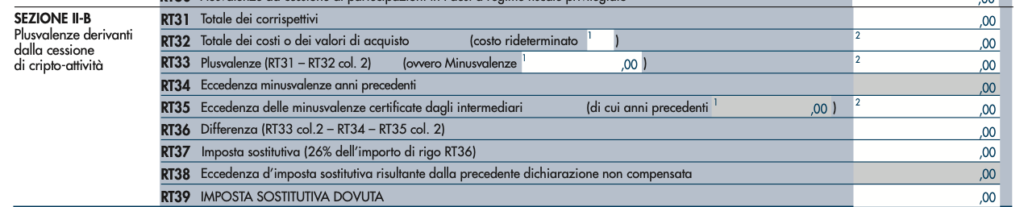

- Sezione II-B, “Plusvalenze derivanti dalla cessione di cripto-attività”, che va compilata utilizzando i righi da RT31 a RT39 per dichiarare le plusvalenze del 2023.

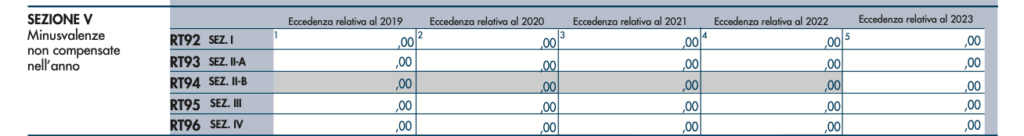

- Sezione V, “Minusvalenze non compensate nell’anno”, dove riportare le perdite subite nel 2023 che andranno ad ammortizzare l’importo da pagare nei quattro anni successivi. Nota bene: chi ha aderito alla Rivalutazione di novembre 2023 o farà il Ravvedimento Operoso non può dedurre le minusvalenze degli anni precedenti al 2023.

- Sezione VIII, “Cripto-attività: valutazione del valore nominale”, righi RT 107-108, per chi ha aderito alla Rivalutazione al valore normale. Questa opzione è scaduta e qui vanno indicati solo i valori di chi ha già rivalutato.

Un’altra novità importante introdotta, è la possibilità di compilare, per l’anno di imposta 2023, più moduli del Quadro RT da riportare all’interno della dichiarazione dei redditi.

Come calcolare le plusvalenze

Le plusvalenze vanno indicate in Euro nel Quadro RT. L’imposta del 26% viene applicata solo se i guadagni superano i 2.000 euro nell’anno fiscale.

Nota bene: Sebbene la circolare suggerisca che le plusvalenze siano tassabili solo per l’importo che supera la franchigia di 2.000 euro, le specifiche tecniche fornite dall’Agenzia delle Entrate interpretano tale franchigia come una soglia. Pertanto, se questa soglia viene superata, il 26% di tassa sarà applicato sull’intero importo della plusvalenza.

Il calcolo delle imposte può risultare complesso, soprattutto se si possiedono più wallet o si utilizzano piattaforme DeFi. Ti invitiamo a dare un’occhiata alla funzionalità “Tasse & Report” di Young Platform. Qui sono disponibili diversi servizi, tra cui l’acquisto di un Report fiscale dove puoi aggregare diversi wallet, fac simile del Quadro RT e una consulenza con un commercialista esperto.

Accedi a Young Platfrom

Come compilare il Quadro RT – Sezione II-B

- Rigo RT31 – Totale dei corrispettivi : inserisci il corrispettivo in euro generato delle plusvalenze generate dalla cessione (vendita) o ricezione (airdrop, reward staking, yield farming, play to earn ecc) di criptovalute dal 1 gennaio 2023 al 31 dicembre 2023. Ad esempio, se hai venduto € 50.000 di BTC dichiara l’intera quantità, € 50.000 di BTC.

- Rigo RT32 – Totale dei costi o dei valori di acquisto: inserire il prezzo di acquisto o eventualmente rideterminato delle criptovalute. Inserire una “x” (RT32 colonna 1) su “costo rideterminato” se ci si è avvalsi dell’opzione per la rideterminazione del costo di carico di ciascuna critpo attività posseduta al 1° gennaio 2023 ex art.1 co.133 a 135 L.197/2022).

- Rigo RT33 – Plusvalenze (RT31 – RT32 col 2): calcolare la differenza tra il valore inserito in RT31 (corrispettivi in euro dati dalla vendita delle criptovalute) meno il valore inserito in RT32 (ovvero il prezzo di costo) e inseriscilo nella casella. Hai generato una plusvalenza imponibile qualora la differenza ti dia un valore maggiore a € 2.000.

- ovvero Minusvalenze: questa casella è da compilare se – al contrario – RT32 ha un valore maggiore di RT31. Ciò significa che hai venduto le criptovalute a un prezzo più basso rispetto al prezzo di acquisto, generando una perdita. Hai generato una minusvalenza che puoi recuperare se supera i € 2.000.

Se hai generato plusvalenze più basse di € 2.000 la compilazione di questa sezione è completata perché non vi è tassazione.

Se hai generato plusvalenze che superano i € 2.000, inserisci l’intero importo.

Se hai generato minusvalenze che superano i € 2.000, inserisci l’intero importo.

- Rigo RT34 – Eccedenza minusvalenze anni precedenti: la casella è in grigio perché per l’anno fiscale 2023 non va riportata.

- Rigo RT35 – Eccedenza minusvalenze certificate dagli intermediari:

- di cui anni precedenti: la casella è in grigio perché per l’anno fiscale 2023 non va riportata.

- Rigo RT36 – Differenza (RT33 col. 2 – RT34 – RT35 col. 2): dal momento che RT34 e RT35 per l’anno fiscale 2023 non sono da riportare, inserire il valore di RT33 (Plusvalenze).

- Rigo RT37 – Imposta sostitutiva (26% dell’importo di rigo RT36): calcolare il 26% del valore indicato in RT36.

- Rigo RT38 – Eccedenza d’imposta sostitutiva risultante dalla precedente dichiarazione non compensata: per l’anno fiscale 2023 non va compilato.

- Rigo RT39 – IMPOSTA SOSTITUTIVA DOVUTA: inserire quanto riportato in RT37.

Eccedenza di minusvalenze – Sezione V

Se in un anno hai solo registrato delle minusvalenze, cioè delle perdite, che hai inserito in RT33 “ovvero Minusvalenze”, non sei obbligato a dichiararle ai fini fiscali. Tuttavia, può essere utile segnalarle comunque nel Quadro RT del modello Redditi PF. Questo perché le minusvalenze non compensate possono essere utilizzate nei successivi quattro anni per ridurre le tasse su eventuali guadagni futuri. Se le tue perdite superano i 2.000 euro, potrai sfruttarle per compensare altre plusvalenze, ovvero i guadagni che potresti realizzare. Se vuoi utilizzarle, inserisci l’importo di RT33 “ovvero Minusvalenze” anche in Sezione V, RT94 SEZ II-B, Colonna 5 “Eccedenza relativa al 2023”.

Versamento dell’imposta con il modello F24

Il versamento dell’imposta deve essere fatto entro la scadenza ordinaria di pagamento delle imposte sui redditi, il 30 giugno 2024. Il codice tributo da utilizzare con modello F24 èè il 1715 o 1716 “Imposta sostitutiva sulle plusvalenze di cui all’art. 67, comma 1, lett. da c-bis) a c-quinquies) del TUIR.” Indicare quindi:

- Codice tributo: 1715 o 1716

- Rateizzazione: niente

- Anno: 2023

- Importo: quello inserito in Sezione II-B RT37 (oppure in Sezione VIII RT107 Colonna 2 se hai scelto la Rivalutazione).

Nota bene: questo pagamento può essere fatto contestualmente a quello per l’Imposta di Bollo. Leggi quindi: Come compilare il Quadro RW e pagare l’F24.

La funzionalità Tasse & Report di Young Platform

Il servizio di Report fiscale di Young Platform offre una soluzione completa per la gestione fiscale delle criptovalute, consentendo di ottenere tutta la documentazione necessaria per la dichiarazione dei redditi dell’anno in corso e per regolarizzare le posizioni fiscali degli anni precedenti.

Acquista il Report Fiscale

Questo servizio è estremamente accessibile, con prezzi che partono da €9,99, basati sul numero di transazioni effettuate, rendendolo una scelta vantaggiosa per chi cerca una soluzione affidabile per la dichiarazione fiscale delle proprie criptovalute.

Grazie alla partnership con un partner italiano, Young Platform facilita l’aggregazione delle informazioni di vari wallet in un unico report dettagliato, semplificando la dichiarazione delle criptovalute e garantendo la conformità con le normative fiscali italiane, specialmente con le nuove opportunità di regolarizzazione offerte dalla Legge di Bilancio 2023.

Inoltre, Young Platform propone consulenze personalizzate con commercialisti esperti, offrendo un supporto indispensabile per navigare il complesso panorama fiscale e risolvere eventuali dubbi.

Potrebbero interessarti:

- Introduzione alla Dichiarazione dei Redditi sulle Criptovalute 2024

- Le sanzioni fiscali sulle criptovalute non dichiarate

- Compilare il Quadro RW

- Calendario fiscale criptovalute 2024

- Imposta di bollo sulle criptovalute 2024

- Consulenza di un commercialista esperto su crypto

- Il Report Fiscale di Young Platform