La guerra tra Israele e Iran colpisce anche i mercati: borse in rosso, petrolio alle stelle e modalità risk off. Cosa succede?

L’attacco congiunto di Israele e USA ai danni dell’Iran mette in allerta i mercati: il risveglio in questo lunedì 2 marzo è caratterizzato da una forte incertezza sul futuro, con conseguente turbolenza sulle principali Borse. Una situazione simile, come da manuale, porta gli investitori a riposizionare i capitali: fuga dalla volatilità alla ricerca della stabilità. Vediamo nel dettaglio cosa sta succedendo.

Israele, USA e Iran: escalation all’orizzonte?

Tutto è cominciato nel fine settimana: sabato 28 febbraio, Israele e Stati Uniti hanno condotto una serie di attacchi mirati in Iran, raggiungendo in meno di 24 ore l’obiettivo strategico che si erano prefissati: eliminare la guida suprema iraniana, l’Ayatollah Ali Khamenei.

La risposta della Repubblica Islamica non si è fatta attendere: dal territorio iraniano è partita una rappresaglia con bombardamenti diretti contro lo stato ebraico e le monarchie arabe del Golfo. Alcune tra queste ultime, Arabia Saudita in primis, hanno dichiarato la volontà di scendere in campo a fianco degli alleati statunitensi: lo scontro Iran-Israele rischia di trasformarsi in una guerra dalle dimensioni regionali. Come stanno reagendo i mercati?

Entra nel nostro gruppo Telegram

Parola d’ordine: risk-off

Un caos geopolitico di questa portata spinge inevitabilmente gli investitori verso un approccio risk-off, ovvero verso la fuga generalizzata dagli asset più volatili, in cerca di lidi tradizionalmente più stabili.

In merito, molti analisti ritengono che questo atteggiamento dipenda quasi interamente dalla durata del conflitto. Nello specifico, se la crisi tra Israele e Iran dovesse risolversi in tempi brevi, la flessione a cui stiamo assistendo potrebbe assumere un carattere transitorio e tornare “alla normalità” in tempi relativamente brevi

Ma se, al contrario, l’operazione dovesse trasformarsi in un tentativo di cambio di regime – in gergo regime change – con una durata compresa dalle tre alle cinque settimane, i mercati potrebbero reagire in modo decisamente peggiore.

A quel punto, ci troveremmo di fronte a una vera e propria guerra tra potenze militari e dovremmo fare i conti con tutte le conseguenze del caso. La principale: una prolungata interruzione delle forniture energetiche mondiali – a breve vedremo perché.

Borse europee e Wall Street in rosso

La reazione dei principali indici mondiali è stata immediata e abbastanza pasente. L’Europa apre la settimana in negativo: l’indice Stoxx Europe 600 (SXXP) – l’equivalente europeo di quello che è l’S&P 500 per gli Stati Uniti – al momento della scrittura, sta cedendo quasi il 2%.

In particolare, il DAX di Francoforte fa peggio di tutti e perde il 2,7%, preceduto dal FTSE MIB di Milano, che sta mettendo a segno il -2,55%. Quadro leggermente migliore per il CAC 40 di Parigi, giù del 2,25%, mentre il FTSE 100 di Londra cede “solo” l’1,5%.

Oltreoceano, il quadro non è certo migliore. Guardando ai futures nel pre-market, Wall Street si prepara a un avvio in rosso: il Dow Jones perde circa l’1%, l’S&P 500 segna un -1,1%, mentre il comparto tecnologico del Nasdaq subisce il colpo più duro con un -1,44%.

Oro, Argento e DXY

Come da manuale nelle situazioni di panico, i capitali si stanno spostando dalla volatilità alla stabilità. L’oro sta recuperando i livelli di fine gennaio, quando aveva aggiornato l’ATH: arrivato a toccare quota 5.400 dollari l’oncia, registra una crescita del 3,9% dalla chiusura di venerdì 27 febbraio, prima dell’inizio dei bombardamenti. Anche l’argento segue, segnando un +5,3% dallo scorso venerdì.

Sul fronte valutario, il dollaro americano recupera terreno: Il DXY – l’indice che misura la forza del biglietto verde contro un paniere delle sei principali valute fiat – ha guadagnato lo 0,6% dal 27 febbraio.

Questi dati, confermerebbero la ricerca di porti sicuri da parte degli operatori finanziari a livello globale: “intanto preserviamo i capitali, poi pensiamo alle strategie”.

Focus sul mercato crypto

Sabato, mentre le borse di tutto il mondo erano chiuse, il mercato crypto ha avuto modo di scontare immediatamente l’inizio dei bombardamenti: Bitcoin ed Ethereum hanno accusato il colpo, arrivando a toccare, rispettivamente, i 62.300$ e i 1.800$.

Tuttavia, la domanda si è fatta sentire quasi subito: nel corso del weekend BTC ed ETH hanno recuperato il terreno perso, tornando – mentre scriviamo – in area 68.600$ (+9%) e 1.960$ (+10,8%). Solana ha disegnato una traiettoria simile: il 28 febbraio ha toccato un minimo di 77$, ma da lì ad oggi, ha guadagnato il 13,6%, riportandosi a quota 85$.

In generale, la Total Crypto Market Cap – la capitalizzazione totale del settore – segna un +2,1% dal 27 febbraio (+48,5 miliardi di dollari).

E gli istituzionali? Mentre restiamo in attesa dei dati sugli afflussi degli ETF Spot che, per via della chiusura dei mercati tradizionali nel weekend, non sono ancora disponibili per la giornata di oggi, abbiamo già una certezza: Michael Saylor ha annunciato l’ennesimo acquisto di Bitcoin da parte di Strategy (MSTR); le cifre esatte arriveranno in settimana.

Stretto di Hormuz chiuso: perché è così importante?

Poco fa avevamo detto che una delle principali conseguenze di un conflitto duraturo in questa area del mondo, avrebbe a che fare con lo stop prolungato delle forniture energetiche. Per quale motivo?

Una sola risposta: lo Stretto di Hormuz. L’Iran ha intimato alle navi di non attraversare questo cruciale collo di bottiglia, a sud del paese, che collega Kuwait, Bahrain, Qatar e Emirati Arabi Uniti al Mar Arabico e, quindi, all’Oceano Indiano.

Detto in altre parole: attraverso questo stretto transita tra il 20% e il 30% del petrolio e del gas a livello mondiale. I prezzi globali del greggio sono già esplosi a seguito degli attacchi. I futures sul Brent crude – il benchmark di riferimento globale per i prezzi del petrolio – sono balzati del 10% nella sola giornata di lunedì, superando gli 82 dollari al barile. Nel weekend, infatti, sarebbero state attaccate tre navi commerciali. Stesso discorso per i prezzi del gas naturale, su del 25%.

Per cercare di arginare la crisi, già domenica il gruppo dei paesi produttori OPEC+ ha concordato di aumentare la produzione a 206.000 barili al giorno: un tentativo di attutire il rincaro dei prezzi sfruttando la legge della domanda e dell’offerta.

L’inflazione bussa alla porta

Il fantasma dell’inflazione torna ad aggirarsi per i corridoi delle banche centrali: se il petrolio e il gas dovessero rimanere a questi livelli a causa del blocco logistico in Medio Oriente, potremmo assistere a un ritorno dell’inflazione importata – come durante i primi due anni del conflitto russo-ucraino.

A quel punto, gli istituti centrali – Federal Reserve in primis – potrebbero dover ricalibrare la loro postura e rivedere i loro piani sui tassi di interesse: al momento in cui scriviamo, secondo il FedWatch, le possibilità che il prossimo FOMC veda un taglio sono ridotte al 2,5%.

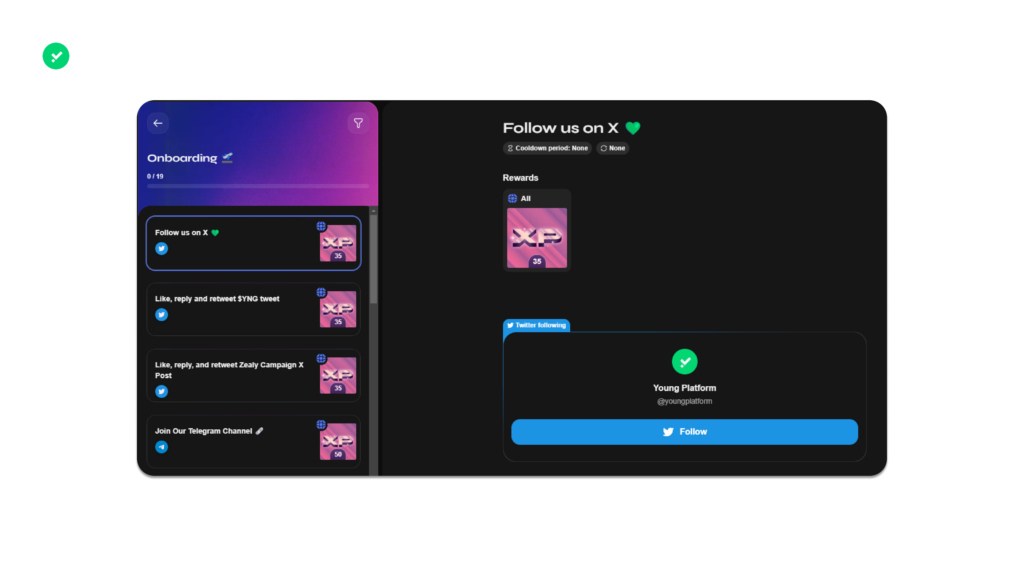

Come si svilupperanno gli eventi? Cosa succederà nei prossimi giorni? Entra nel nostro canale Telegram e iscriviti a Young Platform che te lo raccontiamo noi!