Vivere di rendita è possibile? Scopri il FIRE (Financial Independence, Retire Early), una strategia di risparmio per non lavorare mai più.

Vivere di rendita è possibile? Secondo il FIRE (Financial Independence, Retire Early) sì. Il termine è comparso per la prima volta negli anni ‘90, all’interno del libro di Vicki Robin “Your Money or Your Life”, una sorta di manuale per ridurre le spese mensili e raggiungere l’indipendenza finanziaria.

Negli anni seguenti, questa strategia di risparmio è diventata un vero e proprio movimento che ha preso piede soprattutto negli Stati Uniti. Ma cos’è il FIRE? Quali sono i suoi principi cardine e quanti soldi servono, davvero, per non lavorare mai più?

Come vivere di rendita: il FIRE spiegato

Il FIRE “Financial Independence, Retire Early” è una strategia di risparmio che implica l’accumulo di una notevole quantità di denaro in un breve arco di tempo. L’obiettivo? Raggiungere l’indipendenza finanziaria e ritirarsi anticipatamente, o detta all’italiana: vivere di rendita.

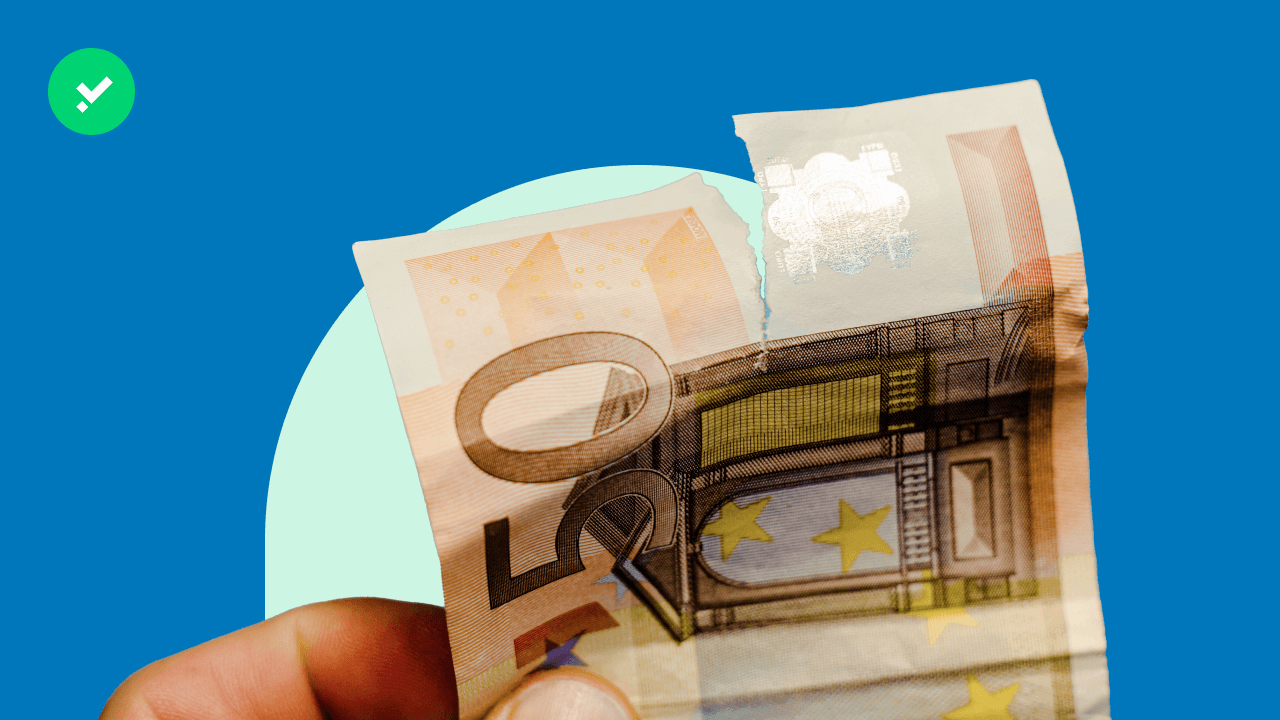

I piani pensionistici tradizionali prevedono, di solito, un risparmio di circa il 10-15% del reddito netto. Per ogni 100€ guadagnati, si spendono circa 85-90€ e si mette da parte, o si investe, la restante parte. Il FIRE invece stravolge questo concetto, ed è infatti una strategia che richiede uno sforzo maggiore. Secondo le analisi di chi segue questo piano di risparmio per raggiungere l’early retirement è necessario mettere da parte, ogni mese, dal 30% al 50% del proprio stipendio.

Seguire le linee guida del FIRE implica dunque dei sacrifici, che variano a seconda di quando si inizia, di quanto è aggressivo il proprio tasso di risparmio e di eventuali debiti o mutui da estinguere.

FIRE: I principi cardine

Per capire a fondo che cos’è il FIRE è necessario analizzare quali sono i principi guida condivisi da tutti coloro che seguono questa strategia.

Diminuzione consapevole del consumo

Una cosa è certa: per vivere di rendita è necessario limitare le spese, risparmiare e spendere il proprio denaro in modo consapevole. Condurre uno stile di vita frugale e reindirizzare la maggior parte del proprio capitale dalle spese agli investimenti è molto importante. Ogni euro risparmiato consente di accorciare le tempistiche per il proprio ritiro.

I motivi principali sono due:

- Più si risparmia ogni mese e più velocemente si accumulerà il capitale necessario per andare in pensione prima e iniziare a vivere di rendita;

- Se ci si abitua a controllarsi con le spese, il patrimonio da possedere per smettere di lavorare sarà inferiore e perciò anche il tempo per risparmiarlo.

Non devi essere, per forza, un investitore esperto

Per andare in pensione prima del tempo non è bisogna per forza essere dei “guru della finanza”. Il FIRE non è una strategia di investimento ma bensì di risparmio e la maggior parte di quelli che hanno già raggiunto questo obiettivo lo hanno fatto attraverso piani di investimento semplici.

Ad esempio l’acquisto, sporadico o ricorrente, dell’S&P 500. Questo strumento segue l’andamento delle cinquecento aziende statunitensi più capitalizzate e dagli anni ‘60 ad oggi ha reso, in media, circa il 10% all’anno.

Un’altra strategia da seguire può essere quella di acquistare in maniera ricorrente Bitcoin o un’altra criptovaluta. La crypto creata da Satoshi Nakamoto, dal 2019 ad oggi, ha garantito un rendimento annuo del 40%.

La regola del 4%

L’ultimo principio è in realtà una regola che riguarda la quantità di denaro prelevabile per iniziare a vivere di rendita. Secondo tanti sostenitori del FIRE non bisogna prelevare, e di conseguenza spendere, più del 4% del proprio capitale ogni anno.

Quanti soldi servono la “pensione anticipata”? (il calcolo)

Quanti soldi servono per non lavorare mai più? È possibile fare una stima del denaro necessario per vivere di rendita? In realtà sì, ovviamente non si può essere precisi al centesimo ma ci si può fare un’idea cercando di prevedere l’inflazione e il rendimento dei propri investimenti.

Supponiamo, per esempio, che l’inflazione nei prossimi anni sarà, in media, del 3% all’anno (la media in italia dagli anni ‘90 ad oggi), che il denaro che hai investito ti renda circa il 6% e che per coprire tutte le spese mensili ti servano circa 1.500€ al mese. In questo caso, per andare in pensione a 50 anni ti servirebbero circa 530.000€. Mentre, se ti stai chiedendo: quanti soldi servono per smettere di lavorare a 30 anni? La risposta, se rispetti le condizioni elencate in precedenza è: circa 620.000€. Se invece vuoi concederti qualche sfizio in più e hai intenzione di andare in pensione a 30 anni spendendo circa 2.000€ al mese dovrai accumulare un patrimonio di 827.000€.

Se si vuole raggiungere l’early retirement si è praticamente obbligati a investire il proprio denaro. Senza il 6% di rendimento annuo che abbiamo ipotizzato, il patrimonio necessario per andare in pensione a 30 anni cresce esponenzialmente fino a raggiungere l’astronomica cifra di 8,5 milioni di euro. Insomma è praticamente impossibile vivere di rendita se non si investe.

Se l’idea di poter smettere di lavorare prima del tempo ti stuzzica, puoi valutare di finanziare il tuo piano di early retirement attraverso le criptovalute. Con il nuovo Salvadanaio puoi mettere da parte Bitcoin e altre monete digitali.

Crea un Salvadanaio!