Conosci le fasi ribassiste più importanti della storia? Cos’ha in comune il crypto bear market del 2022 con quelli passati?

Seguendo la massima di Confucio “studia il passato se vuoi prevedere il futuro”, siamo qui ad analizzare le fasi ribassiste passate con l’obiettivo di comprendere le dinamiche del bear market che stiamo vivendo ora.

Se anche tu ti stai chiedendo: quanto durerà il bear market crypto del 2022? Il prezzo di Bitcoin crollerà ancora? Purtroppo non esistono risposte certe, in questo articolo tuttavia puoi trovare delle informazioni che possono aiutarti a guardare lo stato attuale del mercato in prospettiva. Possiamo ad esempio considerare la durata delle fasi ribassiste, gli elementi coinvolti oppure comprendere quali sono state le cause che le hanno generate.

1. Il crollo della borsa americana del 1929

Il crollo della borsa di New York del 1929 è il primo grande crollo di un mercato finanziario contemporaneo, nonché la prima grande crisi causata dal libero mercato e dalla speculazione finanziaria. Gli Stati Uniti d’America, prima del crollo del ‘29, stavano vivendo uno dei periodi di maggiore prosperità e benessere economico della storia, i cosiddetti “ruggenti anni ‘20”. La grande floridità economica degli States, resa possibile dalla vittoria della Prima Guerra Mondiale e dalle politiche economiche liberali, sembrava inarrestabile. Sì, appunto, sembrava; perché questa crescita economica ad un tratto si fermò, a causa della progressiva saturazione del mercato. Le fabbriche chiusero, i prodotti restarono invenduti e le imprese iniziarono a licenziare i dipendenti. La crisi dell’economia reale si rifletté sulla borsa di New York attraverso il crollo delle azioni possedute sia dai grandi capitalisti dell’epoca sia dalla media e piccola borghesia, che si ritrovò ad un tratto senza risparmi.

Il crollo vero e proprio arrivò Giovedì 24 Ottobre, il famoso giovedì nero. Quel momento diede inizio ad un intenso bear market, soprannominato a posteriori: “La Grande Depressione”. La Grande Depressione ha dato il via a una recessione che si risolse in una diminuzione del commercio mondiale del 60% e che generò 15 milioni di disoccupati. Il Dow Jones, il principale indice azionario americano, crollò del 75% del suo valore in pochi mesi.

2. La bolla delle “dotcom”

Uno dei bear market nella storia che vale la pena citare, è quello successivo alla bolla delle “dotcom”. Viene definito con il termine bolla delle dotcom il fenomeno di crescita senza precedenti delle valutazioni azionarie delle società tecnologiche, chiamate appunto “dotcom”, avvenuto alla fine degli anni ‘90. Questo frangente è stato caratterizzato da una crescita esponenziale degli investimenti rivolti alle internet startup. Tutto partì con Netscape, la prima startup produttrice di browser per Internet, il cui prezzo per azione schizzò da 28$ a 147$ in cinque mesi. Questo forte movimento rialzista portò un incredibile entusiasmo sui mercati, e in particolare sulle “dotcom”. Assieme a Netscape esplosero in borsa anche Yahoo, Amazon, Apple e altre centinaia di neonate aziende.

La bolla però scoppiò ad Aprile del 2000, poco dopo l’all time high (ATH) del NASDAQ, l’indice borsistico che segue le quotazioni delle principali aziende tecnologiche americane, a 5.048 punti. La bolla esplose perché le dotcom, nella maggior parte dei casi, non avevano un valore intrinseco o un prodotto valido ma non erano nient’altro che campagne marketing aggressive. Questo bear market durò circa due anni, in questo lasso di tempo l’indice NASDAQ arrivò a toccare quota 1.111 punti, facendo registrare una perdita superiore al 75% del suo valore.

3. La crisi dei subprime del 2008

All’interno della lista dei principali bear market della storia c’è anche quello del 2008. La crisi economica del 2008 è quella che ha condizionato maggiormente il nostro più recente passato. A dare il via a questa recessione furono ancora una volta gli Stati Uniti, con la crisi dei mutui subprime scoppiata alla fine del 2006. I mutui subprime erano prestiti finanziari concessi da importanti banche e colossi finanziari statunitensi, tra le quali Chase, JP Morgan e Lehman Brothers a soggetti ad alto rischio di insolvenza, ovvero a cattivi debitori. La crisi esplose a Settembre 2008, quando la situazione di insolvenza generata dai mutui subprime si unisce ad una bolla del mercato immobiliare. Questa bolla era il risultato di politiche accomodanti da parte della Federal Reserve (FED), la banca centrale degli Stati Uniti.

Il bear market del 2008 non rimase circoscritto agli States ma si estese ovviamente anche in Europa. Le banche centrali dei paesi si ritrovarono costrette ad immettere grandissime quantità di denaro nelle rispettive economie, attraverso politiche monetarie di Quantitative Easing, per riuscire a frenare il collasso dell’economia globale. Durante il bear market del 2008 l’indice borsistico S&P 500 (Standard and Poors), che segue l’andamento delle 500 aziende americane più capitalizzate, crollò del 38.5% e il colosso finanziario americano Lehman Brothers dichiarò bancarotta. Il bear market del 2008 ha avuto un impatto molto più grande di quanto non si riesca ad intuire dai grafici. Gli effetti della crisi sistemica generata dall’esplosione della bolla dei subprime si sentono ancora oggi.

4. Il primo bear market crypto: l’attacco hacker a Mt. Gox nel 2014

Il primo vero e proprio bear market crypto arriva nel 2014. Certo, Bitcoin esiste dal 2008, ma fino al 2013 non aveva un vero e proprio mercato. L’unico modo per acquistarlo infatti era attraverso scambi peer to peer, e il suo utilizzo era relegato ai siti del Dark Web come Silk Road. Dal 2013 però la compravendita di BTC costruisce un vero e proprio mercato, soprattutto grazie alla crescita dell’allora più grande crypto exchange al mondo, MT Gox, che si occupava di processare la maggior parte delle transazioni di Bitcoin nel mondo.

Questo periodo, fu caratterizzato dalla nascita di tantissimi exchange e wallet è soprannominato “l’era degli Hack”. Tra Marzo 2012 e Ottobre 2013 venirono infatti hackerati numerosi exchange tra cui Linode, Biconica e Bit floor. I primi attacchi hacker però non intaccarono il prezzo di Bitcoin, che continuò a salire imperterrito. Dai 5$ dollari di Marzo 2012, il prezzo di BTC arrivò a 1.150$ a Novembre 2013.

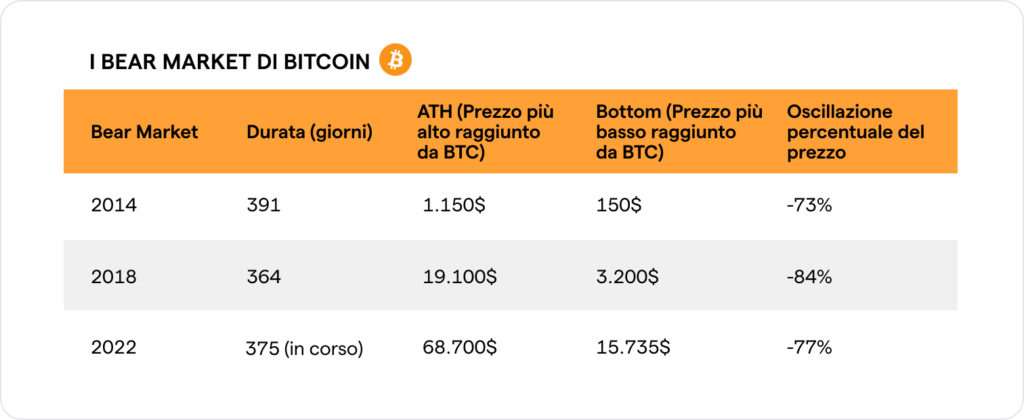

A questo punto arriva però il primo cigno nero della storia delle crypto: l’attacco hacker a Mt. Gox, attraverso il quale vengono rubati 850.000 Bitcoin. Questo black swan event diede il via al primo vero bear market crypto che durò 391 giorni. Dal prezzo di 1.150$ BTC raggiunse quota 150$, perdendo il 73% del suo valore.

5. Bear market 2018: le ICO

Lo spirito del ciclo di mercato crypto che va dal 2016 al 2019 si può riassumere in una sigla: ICO. Le ICO, acronimo per Initial Coin Offering, sono offerte iniziali di vendita al pubblico nel mondo delle criptovalute. Sono delle prevendite di token che consentono, a coloro che vi partecipano, di sostenere economicamente un progetto crypto prima del lancio, attraverso l’acquisto delle criptovalute native.

Questa modalità di vendita al pubblico è stata resa popolare da Ethereum, a Luglio 2014. Le ICO sono state croce e delizia di questo ciclo crypto, da un lato hanno permesso al mondo del Web3 di crescere e a tante realtà di trovare sostenitori ma dall’altro hanno generato una bolla speculativa importante, paragonabile, per la modalità in cui si è gonfiata, a quella delle dotcom. Il proliferare delle ICO e il grande entusiasmo per questo nuovo mercato, ha permesso a tantissimi progetti truffaldini di raccogliere grandissime quantità di denaro. A causa della situazione macroeconomica globale, in particolare alle politiche monetarie restrittive tra cui rientra anche il Quantitative Tightening la bolla delle ICO è esplosa alla fine del 2017 causando l’inizio del bear market. Il Quantitative Tightening è una stretta repentina alla politica monetaria di uno stato che si risolve in un aumento dei tassi di interesse con l’obiettivo di limitare l’inflazione.

Il prezzo di Bitcoin crollò dall’ATH a 19.100$ fino al livello dei 3.200$ perdendo l’84% del valore. Ad Ethereum andò ancora peggio, il valore della crypto di Vitalik Buterin passò infatti da 1.400$ a circa 150$ registrando un movimento ribassista del -95%. Il bottom, ovvero il punto più basso toccato da un crypto in questo ciclo, è stato toccato esattamente un anno dopo il raggiungimento dell’ATH, il 17 Dicembre 2018.

6. Il bear market crypto del 2022

Le particolarità di questo ciclo di mercato sono l’influenza della pandemia di COVID-19, un evento di portata globale che ha avuto ripercussioni sull’economia e la società, e l’ingresso di investitori istituzionali nel mercato.

Quest’ultimo aspetto ha aumentato la speculazione, un’arma a doppio taglio per tutti i tipi di mercati. Da un lato genera una rapida crescita, dall’altro crea le condizioni per un altrettanto veloce discesa. Questo crollo si è verificato in effetti il 12 Maggio 2021, giorno in cui il prezzo di Bitcoin è passato da circa 60.000$ a 30.000$ in poche ore. Tale crollo tuttavia non ha sancito l’inizio di un bear market dal momento che è stato riassorbito nei mesi successivi, consentendo a Bitcoin di raggiungere un altro massimo a Novembre 2021. Il bear market crypto del 2022 è iniziato in primavera, il primo catalizzatore di questa fase ribassista è stato il crollo dell’ecosistema Terra-Luna di Maggio 2022. Con il passare dei mesi eventi come l’aumento dei tassi di interesse da parte della FED e il fallimento dell’exchange centralizzato FTX di qualche settimana fa, hanno ulteriormente alimentato questo bear market.

La più grande novità dell’ultimo fase del mercato crypto, che va dal 2020 ad oggi, riguarda l’adozione. Nei bear market passati, la cosiddetta mass adoption, che si risolve nel numero di aziende tradizionali che adottano le tecnologie Web3 e nel numero di utenti che le utilizzano, si arrestava quasi completamente. Il ciclo che stiamo vivendo sembra invece diverso; l’adozione sta, di fatto, continuando, anche in questo bear market. Un esempio di questa tendenza è la blockchain di Polygon, che ha siglato importanti collaborazioni con aziende esterne al mondo delle criptovalute.

Le differenze di prezzo tra il bear market del 2018 e quello del 2022

Ma quali sono le differenze principali tra questo bear market e quello del 2018? Vediamolo dal punto di vista del prezzo delle due crypto più capitalizzate: Bitcoin e Ethereum. Partiamo osservando il livello di prezzo da cui sono iniziati i due bear market: nel 2018 il prezzo di Bitcoin all’ATH era di 19.100$ mentre quello di Ethereum era di circa 1.400$.

Il movimento ribassista, dal punto più alto toccato dal prezzo di Bitcoin al punto più basso, nel 2018-2019 è durato 364 giorni facendo capitolare BTC e ETH rispettivamente a quota 3.200$ e 150$. L’oscillazione dei prezzi è stata del -84% nel caso di Bitcoin e del -95% per quanto riguarda Ethereum.

Nel bear market crypto 2022, il bottom, per ora, si trova intorno ai 15.500$ ed è stato toccato il 21 Novembre 2022, 375 giorni dopo il raggiungimento dell’ATH. Per il prezzo di Ethereum, invece, la situazione è un po’ diversa. L’ATH è stato raggiunto il 15 Novembre 2021 ma il bottom è situato, per ora, intorno agli 880$, di Luglio 2022.

Ora che hai un po’ di informazioni a disposizione, quanto pensi che durerà ancora il crypto bear market 2022? La fase ribassista potrebbe essere terminata qualche giorno fa con la discesa a 15.735$?