Scopri tutte le parole e le informazioni essenziali per preparare la dichiarazione dei redditi sulle criptovalute del 2025.

La questione fiscale sulle criptovalute sta diventando uno spauracchio che allontana e spaventa i piccoli investitori. E non dipende tanto dalla difficoltà della materia. Il problema nasce dalla scarsa chiarezza della normativa in sé, dalle innumerevoli interpretazioni che si trovano online e, a monte, dalla difficoltà di applicare leggi tradizionali a tecnologie completamente nuove.

Tuttavia, anche quest’anno le criptovalute vanno dichiarate e le imposte pagate. Perciò, per aiutarti a orientarti nel labirinto del fisco, abbiamo preparato un glossario essenziale: tienilo a portata di mano mentre compili la dichiarazione o sfoglialo per avere una panoramica aggiornata sul regime fiscale in vigore.

Per scoprire i nostri servizi fiscali:

Airdrop

Un airdrop è la distribuzione gratuita di criptovalute da parte di un progetto, spesso utilizzata come strategia promozionale. In Italia, dal punto di vista fiscale, è considerato un guadagno e può essere soggetto a tassazione anche se non hai speso nulla per riceverlo. L’imposta del 26% si applica sul valore di mercato dei token al momento della ricezione. Tuttavia, è prevista una franchigia annuale di 2.000 euro:

- Se la somma delle plusvalenze da cripto-attività (inclusi airdrop) non supera i 2.000 euro in un anno, non è dovuta alcuna imposta.

- Se la soglia viene superata, l’imposta si applica solo sulla parte eccedente.

La dichiarazione e il pagamento dell’imposta avvengono l’anno successivo rispetto a quello in cui hai ricevuto l’airdrop, calcolando il valore dei token al momento dell’accredito.

Se in seguito decidi di vendere quei token a un prezzo superiore, la differenza rispetto al valore iniziale costituisce una plusvalenza. Anche in questo caso si applica l’imposta del 26%, ma solo sulla plusvalenza al netto della franchigia di 2.000 euro. Ricordiamo che per vendita si intende la conversione dei token in valuta fiat (come euro) o in stablecoin di tipo EMT.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Airdrop: cos’è e quali sono le imposte da pagare nel 2025

Bot di trading (Smart Trades)

Un bot di trading è un software che esegue automaticamente operazioni di compravendita di criptovalute seguendo regole o strategie preimpostate. Dal punto di vista fiscale, le operazioni effettuate dal bot sono considerate a tutti gli effetti operazioni eseguite dall’utente: se il bot vende criptovalute in cambio di euro, dollari o altre valute fiat, l’operazione è fiscalmente rilevante.

Anche lo scambio tra criptovalute e EMT (Electronic Money Token), come chiarito dall’Agenzia delle Entrate, è un’operazione fiscalmente rilevante e può generare una plusvalenza tassabile al 26%, al netto della franchigia di 2.000 euro prevista per legge.

Questa franchigia si applica su base annua: se la somma delle plusvalenze nette generate nell’anno è pari o inferiore a 2.000 euro, non si applica alcuna imposta.

In altre parole, le operazioni automatizzate non esonerano dagli obblighi fiscali: ogni ordine generato dal bot può avere un impatto sulla dichiarazione dei redditi. Su piattaforme come Young Platform, tutte le attività eseguite dai bot (Smart Trades) sono tracciate e già incluse nel report fiscale, con eventuali imposte calcolate automaticamente.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Bot di trading e Smart Trades: cosa sono e quali sono le imposte da pagare nel 2025

Cashback in crypto

Le criptovalute ricevute come rimborso (cashback) a seguito di un acquisto o pagamento — ad esempio tramite carta o app — sono considerate, dal punto di vista fiscale italiano, redditi imponibili.

L’imposta del 26% si applica sul valore di mercato delle criptovalute al momento dell’accredito nel portafoglio. Tuttavia, secondo quanto chiarito da una FAQ dell’Agenzia delle Entrate del 30 aprile 2025, è prevista una franchigia annua di 2.000 euro:

se il totale dei redditi da cripto-attività (inclusi cashback e airdrop) ricevuti in un anno è pari o inferiore a 2.000 euro, non si applica alcuna imposta.

L’imposta si paga l’anno successivo alla ricezione, anche se le criptovalute non vengono vendute.

Se in seguito si decide di vendere le crypto ricevute come cashback e il loro valore è aumentato, si applica una seconda imposta del 26% sulla plusvalenza. In questo caso, il prezzo di carico sarà il valore al momento dell’accredito, e la plusvalenza imponibile sarà la differenza tra prezzo di vendita e prezzo di accredito, al netto della franchigia dei 2.000€.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Airdrop: cos’è e quali sono le imposte da pagare nel 2025

Commissioni di transazione

Le commissioni di transazione sono costi applicati dagli exchange o dalle blockchain per l’esecuzione di operazioni come acquisti, vendite, prelievi o trasferimenti di criptovalute. Dal punto di vista fiscale, queste commissioni non sono deducibili dal calcolo delle plusvalenze o minusvalenze.

In altre parole, il guadagno o la perdita derivante da un’operazione viene calcolato esclusivamente sulla differenza tra il prezzo di acquisto e quello di vendita dell’asset, senza considerare i costi sostenuti per le commissioni.

Questo significa che, anche se hai sostenuto spese per completare una transazione, l’importo della commissione non riduce la base imponibile su cui si calcola l’imposta del 26%. È importante tenerne conto quando valuti il rendimento netto effettivo delle tue operazioni, soprattutto se utilizzi strategie ad alta frequenza.

Crypto-asset

Il termine crypto-asset, secondo il regolamento europeo MiCAR, indica qualsiasi bene digitale basato su blockchain, incluse criptovalute (come Bitcoin, Ethereum), stablecoin, NFT, token di utilità e asset tokenizzati. La MiCAR ha definito tre categorie principali di crypto-asset:

- EMT (Electronic Money Tokens): stablecoin ancorate a una valuta fiat

- ART (Asset-Referenced Tokens): token legati a un paniere di asset

- Utility Token: token che danno accesso a servizi digitali

Per la normativa italiana, che parte da questa categorizzazione, una transazione è fiscalmente rilevante solo se avviene tra asset con caratteristiche e funzioni diverse (es. ETH → NFT). Se scambi crypto simili tra loro (es. BTC ↔ ETH o USDC ↔ USDT), non paghi imposte. Non esiste ancora una classificazione ufficiale per ogni token. Le categorie sono interpretate secondo criteri condivisi, ma possono variare tra operatori e Paesi UE.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Crypto-asset: dalla MiCAR al fisco italiano

Depositi in euro (o altre valute fiat)

Operazioni di versamento di valuta fiat (euro) da un conto bancario o da una carta di pagamento verso il portafoglio in euro di una piattaforma di scambio di criptovalute.

I depositi in euro non sono soggetti a tassazione né devono essere dichiarati nel Quadro RW, in quanto non rappresentano un trasferimento di attività finanziarie estere o l’acquisizione di asset digitali.

Sono considerati semplici movimenti di liquidità e non producono alcuna implicazione fiscale, a meno che non vengano successivamente utilizzati per acquistare criptovalute o altri strumenti rilevanti ai fini della dichiarazione dei redditi.

Depositi in criptovalute

Trasferimento di criptovalute da un wallet personale o esterno (es. Metamask, hardware wallet, wallet custodial) verso un altro exchange, un protocollo DeFi o una piattaforma centralizzata.

Il deposito di crypto non genera imposte né plusvalenze, in quanto si tratta di un semplice spostamento di asset già detenuti. Tuttavia, ha rilevanza fiscale ai fini del monitoraggio e deve essere dichiarato nel Quadro RW (Modello Redditi) o nel Quadro W (730), se l’exchange di destinazione è estero o non fa da sostituto d’imposta.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Imposta patrimoniale sulle criptovalute 2025: imposta di bollo e IVACA

Importante: al momento del deposito, l’utente deve indicare il prezzo di carico originario degli asset trasferiti. In assenza di tale indicazione, il sistema considera il valore pari a 0 €, con il rischio che, in caso di vendita, l’intero ricavato venga tassato come plusvalenza.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Prezzo di carico: perché è così importante per la dichiarazione dei redditi da criptovalute

Dichiarazione dei redditi da criptovalute

La dichiarazione dei redditi da criptovalute è il documento fiscale che un contribuente residente in Italia presenta annualmente per comunicare al Fisco i redditi e le attività legate al possesso e alle operazioni effettuate con cripto-attività (crypto-asset), come Bitcoin, Ethereum, NFT, stablecoin e altri token digitali.

La dichiarazione deve riportare:

- Le plusvalenze realizzate, cioè i guadagni derivanti dalla vendita o dallo scambio di crypto-asset

- Le minusvalenze, ovvero le perdite subite in operazioni con valenza fiscale

- Il valore delle cripto-attività detenute al 31 dicembre di ogni anno (per fini di monitoraggio fiscale)

Le informazioni relative alle criptovalute vanno inserite nei quadri del Modello Redditi (ex Unico) o del Modello 730, rispettivamente nei Quadri RW e RT e Quadri W e T del 730.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Franchigia dei 2.000€: come funziona e cosa cambia per le imposte sulle criptovalute

Hard Fork

Evento tecnico in cui una blockchain si divide in due versioni incompatibili tra loro, dando origine a una nuova rete e a una nuova criptovaluta. Gli utenti che possedevano token sulla blockchain originale ricevono gratuitamente una quantità equivalente di token sulla nuova rete. In Italia, i token ricevuti tramite hard fork sono considerati redditi diversi, analogamente agli airdrop e al mining, e sono soggetti a un’imposta del 26% sul valore di mercato dei token nel giorno in cui vengono accreditati nel wallet del contribuente, anche se non vengono venduti.

Tuttavia, è prevista una franchigia annua di 2.000 euro: se il totale dei redditi diversi da criptovalute (inclusi hard fork, airdrop e mining) rimane pari o inferiore a questa soglia, non è dovuta alcuna imposta. L’imposta, se dovuta, va dichiarata e versata l’anno successivo rispetto a quello dell’accredito, indicando i valori nel Quadro RT del Modello Redditi o nel Quadro T del modello 730, in base al regime fiscale adottato.

Se successivamente si vendono i token ricevuti tramite hard fork a un prezzo superiore rispetto al valore di accredito, si applica una seconda imposta del 26% sulla plusvalenza realizzata (prezzo di vendita – prezzo di accredito), anche in questo caso con applicazione della franchigia di 2.000 euro. Qualora le plusvalenze nette totali annue restino al di sotto di tale soglia, non dovrà essere pagata alcuna imposta.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Hard fork: cos’è e quali sono le imposte da pagare nel 2025

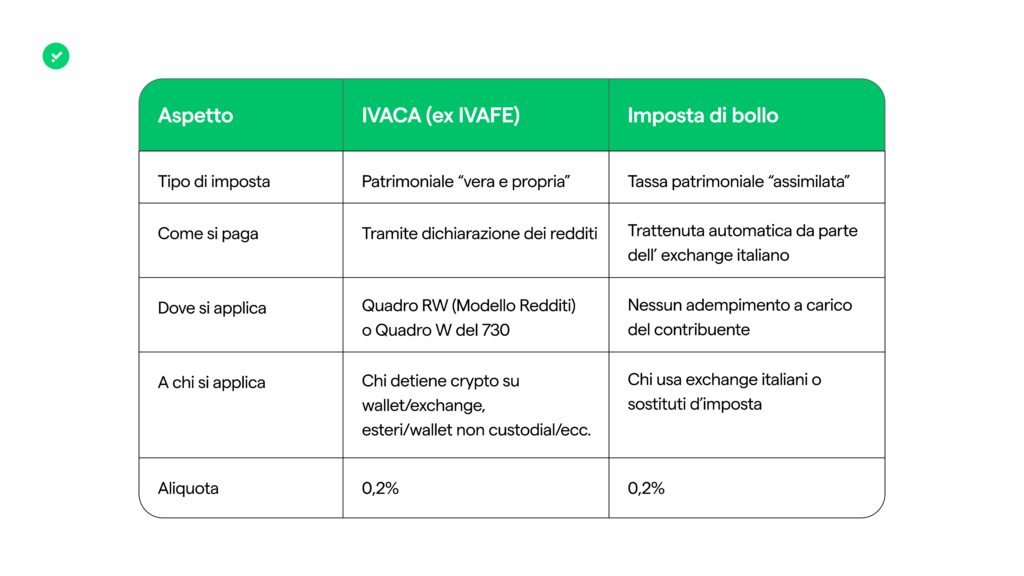

Imposta di bollo (IVACA)

In Italia, la tassazione patrimoniale sulle criptovalute può avvenire in due modalità, a seconda di dove sono custoditi gli asset:

- IVACA (Imposta sul Valore delle Cripto-Attività): si applica sulle criptovalute detenute su exchange esteri o wallet privati. Va dichiarata nel Quadro RW del Modello Redditi (o Quadro W del 730), e il relativo importo deve essere versato tramite Modello F24.

- Imposta di bollo: si applica automaticamente alle criptovalute custodite su piattaforme italiane che trattengono e versano direttamente l’imposta.

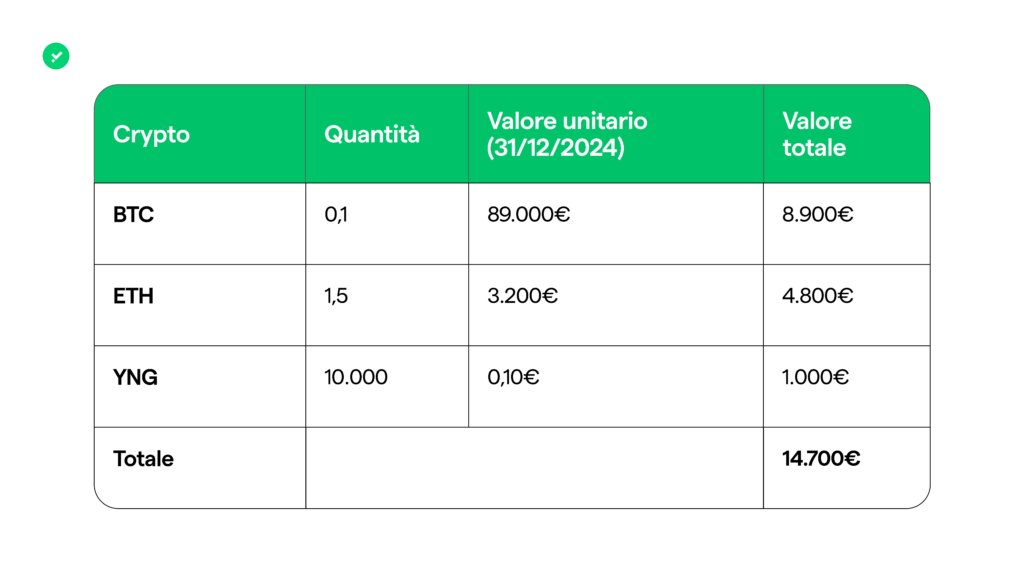

In entrambi i casi, l’aliquota è dello 0,2% annuo, calcolata sul valore di mercato delle criptovalute detenute al 31 dicembre dell’anno fiscale. L’imposta è dovuta anche se le criptovalute non sono state scambiate o vendute: il solo fatto di detenerle genera l’obbligo fiscale.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Imposta patrimoniale sulle criptovalute 2025: imposta di bollo e IVACA

Metodo contabile LIFO (Last In, First Out)

Metodo di calcolo utilizzato per determinare il valore delle plusvalenze e minusvalenze nella vendita di criptovalute. Secondo il principio LIFO – “Last In, First Out”, si assume che gli ultimi asset acquistati siano i primi a essere venduti. Questo criterio impatta direttamente sull’entità della plusvalenza imponibile, poiché viene confrontato il prezzo di vendita con il costo di acquisto più recente.

Esempio: se acquisti 1 BTC a 20.000 €, poi un altro a 30.000 €, e ne vendi uno a 35.000 €, con il metodo LIFO si considera venduto quello da 30.000 €. La plusvalenza sarà 35.000 – 30.000 = 5.000 €.

In ambito fiscale, il metodo LIFO è riconosciuto quale criterio di determinazione delle plusvalenze per le cripto-attività (in assenza di sostituto di imposta). È il metodo adottato nei report fiscali generati da Young Platform, dove il calcolo avviene in automatico, secondo le indicazioni normative italiane.

Mining

Attività di convalida delle transazioni e creazione di nuovi blocchi su una blockchain, svolta mediante l’impiego di potenza computazionale in cambio di una ricompensa in criptovaluta.

Dal punto di vista fiscale, in Italia il mining può generare due tipologie di guadagno, a seconda della natura dell’attività:

- A livello personale (non professionale): la ricompensa ricevuta è considerata un guadagno e tassata al 26% sul valore di mercato della criptovaluta alla data dell’accredito, anche se non viene venduta. Tuttavia, è prevista una franchigia annua di 2.000 euro: se il totale dei redditi da crypto (inclusi mining e airdrop) rimane al di sotto di questa soglia, non si applica alcuna imposta.

- A livello professionale (con mezzi organizzati e continuità): l’attività è assimilata a un’attività d’impresa, con obbligo di partita IVA, e i redditi sono soggetti a IVA e tassazione ordinaria.

La dichiarazione e il pagamento dell’imposta avvengono l’anno successivo rispetto a quello in cui si è verificato l’accredito, calcolando il 26% sul prezzo delle crypto nella data in cui le abbiamo ricevute sul wallet (al netto della franchigia).

Le ricompense ottenute devono essere indicate nel Quadro RT del Modello Redditi o nel Quadro T del 730, a seconda del regime dichiarativo adottato.

Se successivamente vendi le ricompense ricevute con il mining a un prezzo maggiore rispetto al prezzo di accredito, pagherai una seconda imposta del 26% sulla plusvalenza realizzata (al netto della franchigia).

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Mining di criptovalute: trattamento fiscale in Italia nel 2025

Minusvalenze

Perdita che si verifica quando una criptovaluta viene venduta a un prezzo inferiore rispetto al suo costo di acquisto. Dal punto di vista fiscale, le minusvalenze realizzate nella cessione di cripto-attività possono essere compensate con plusvalenze ottenute dalla vendita di altre criptovalute, riducendo l’imposta complessivamente dovuta.

A partire dal 2023, la normativa italiana prevede che tali minusvalenze siano compensabili entro cinque anni, incluso quello in cui la perdita è stata realizzata. Le minusvalenze maturate prima del 2023 non sono compensabili, a causa del cambio di regime fiscale introdotto dalla Legge di Bilancio 2023.

Le minusvalenze devono essere dichiarate nel Quadro RT del Modello Redditi o nel Quadro T del modello 730, e devono essere supportate da documentazione che attesti prezzo di acquisto, vendita e data delle operazioni.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Minusvalenze nelle criptovalute: cosa sono e come utilizzarle per ridurre l’imposizione fiscale nel 2025

Modello Redditi Persone Fisiche (ex Modello Unico)

Documento ufficiale per la dichiarazione dei redditi in Italia, utilizzato da contribuenti che non possono o non vogliono usare il Modello 730. Consente di dichiarare tutte le tipologie di reddito, comprese le plusvalenze da criptovalute e il possesso di crypto-asset detenuti su exchange esteri o wallet personali, tramite i quadri RT (redditi diversi) e RW (monitoraggio fiscale e imposte patrimoniali). Richiede il calcolo autonomo delle imposte e il versamento tramite Modello F24.

Ordini con valuta fiat

Operazioni in cui una criptovaluta viene acquistata o venduta utilizzando una valuta tradizionale, come euro o dollari. Le plusvalenze generate dalla vendita di criptovalute contro valuta fiat sono sempre imponibili. Il guadagno imponibile si calcola confrontando il prezzo di vendita con il prezzo di carico della criptovaluta, secondo il metodo LIFO.

Ordini con stablecoin EMT

Operazioni di compravendita di criptovalute eseguite contro stablecoin classificate come EMT (Electronic Money Tokens), come USDT o USDC. Fiscalmente, sono trattate come vendite per valuta fiat, quindi generano una plusvalenza imponibile se il valore al momento della vendita è superiore al prezzo di carico. Il calcolo avviene convertendo l’importo in euro al tasso di cambio corrente.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Crypto-asset: dalla MiCAR al fisco italiano

Ordini swap

Operazioni di scambio diretto tra criptovalute con le stesse caratteristiche e funzioni, che non generano imposizione fiscale immediata. Il prezzo di carico della criptovaluta ceduta viene trasferito a quella ricevuta. L’eventuale plusvalenza sarà tassata solo nel momento in cui la nuova criptovaluta sarà successivamente venduta o scambiata con valuta fiat o stablecoin EMT.

Pair (valuta base e valuta quotata)

Nel trading di criptovalute, un pair rappresenta una coppia di valute utilizzata per effettuare scambi. La valuta base è l’asset che si intende acquistare o vendere. La valuta quotata (o di riferimento) è quella con cui si misura il valore della valuta base. Ad esempio, nel pair BTC/EUR, stai comprando o vendendo Bitcoin (BTC, valuta base) utilizzando euro (EUR, valuta quotata). Ai fini fiscali, è importante sapere quale delle due è la valuta quotata, perché se è una valuta fiat (come l’euro) o una stablecoin di tipo EMT, lo scambio può generare una plusvalenza imponibile.

Plusvalenze da criptovalute

La plusvalenza è il guadagno che si realizza quando si vende o si scambia una criptovaluta a un prezzo superiore rispetto a quello di acquisto (o di ricezione, come nel caso di airdrop, staking o mining).

In Italia, le plusvalenze generate dalle criptovalute sono considerate redditi diversi di natura finanziaria e sono tassate con un’aliquota fissa del 26%, ma solo sulla parte che eccede la franchigia annuale di 2.000 euro.

- Valore di vendita (in euro) – Prezzo di carico (in euro) = Plusvalenza lorda

- Plusvalenza lorda – 2.000 euro (franchigia) = Plusvalenza imponibile

L’imposta si applica solo quando la plusvalenza è realizzata, ovvero nel momento in cui la criptovaluta viene ceduta in cambio di:

- euro o altra valuta fiat

- stablecoin classificate come EMT (es. USDT, USDC)

- beni o servizi

Se non c’è una conversione in valuta fiat o EMT, ad esempio in uno swap tra due criptovalute con caratteristiche simili, non si realizza una plusvalenza immediata e non si paga alcuna imposta.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Franchigia dei 2.000€: come funziona e cosa cambia per le imposte sulle criptovalute

Premi da funzionalità Earn

Ricompense in criptovaluta ricevute da un utente a seguito di un’azione svolta su una piattaforma, come completare un quiz, guardare un video o partecipare a una promozione.

Dal punto di vista fiscale, questi premi sono considerati redditi diversi e quindi imponibili, anche se non hai pagato nulla per riceverli. L’imposta del 26% si applica sul valore di mercato dei token al momento dell’accredito nel portafoglio.

Tuttavia, è prevista una franchigia annuale di 2.000 euro:

- Se la somma di tutti i redditi dello stesso tipo (inclusi airdrop e altri premi) non supera i 2.000 euro in un anno, non è dovuta alcuna imposta.

- Se viene superata, il 26% si applica solo sull’importo eccedente.

L’imposta si paga l’anno successivo alla ricezione, anche se i token non vengono venduti.

Se in futuro decidi di vendere questi token, ad esempio convertendoli in euro o in stablecoin classificate come EMT (come USDT o USDC), e il loro valore è aumentato rispetto al giorno in cui li hai ricevuti, dovrai pagare un’ulteriore imposta del 26% sulla plusvalenza. Anche in questo caso, si applica la franchigia di 2.000 euro sul totale delle plusvalenze realizzate nel corso dell’anno.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Airdrop: cos’è e quali sono le imposte da pagare nel 2025

Prezzo di carico

Il prezzo di carico è il valore iniziale di una criptovaluta al momento in cui entra nel tuo patrimonio. Serve per calcolare la plusvalenza o minusvalenza quando venderai o scambierai quell’asset. È un elemento fiscale importante: se non viene dichiarato correttamente, potresti pagare più tasse del dovuto.

Nel caso di acquisto diretto, coincide con il prezzo pagato. Per criptovalute ricevute tramite airdrop, staking, mining, hard fork o programmi Earn, corrisponde al valore di mercato al momento dell’accredito. Se la cyrpto viene trasferita da un wallet esterno su un exchange, il prezzo di carico deve essere dichiarato manualmente dall’utente. In assenza di tale indicazione, si considera pari a zero, con conseguente tassazione integrale dell’importo ricavato dalla vendita.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Prezzo di carico: perché è così importante per la dichiarazione dei redditi da criptovalute

Quadro RW

Parte del Modello Redditi (ex Unico) dedicata al monitoraggio fiscale delle attività finanziarie estere e delle criptovalute. Serve a dichiarare il possesso di criptovalute e a calcolare l’imposta di bollo (0,2% annuo) sul loro valore al 31 dicembre. È obbligatorio anche se non si sono realizzati guadagni, semplicemente per il possesso.

Quadro RT

Sezione del Modello Redditi dedicata alla dichiarazione delle plusvalenze da attività finanziarie, comprese le cripto-attività. Qui si indicano: le plusvalenze realizzate vendendo criptovalute con un guadagno superiore a 2.000 €. L’imposta da applicare sull’eccedenza è del 26%.

Quadro W

Equivalente del Quadro RW, ma presente nel Modello 730. Serve per dichiarare il possesso di criptovalute, anche se non si è fatto trading, e per pagare l’imposta di bollo sul valore totale delle cripto al 31 dicembre.

Quadro T

Equivalente del Quadro RT, ma presente nel Modello 730. Va compilato se si sono ottenuti guadagni da criptovalute (come vendite con plusvalenza o ricompense da staking).

Consente di calcolare l’imposta sostitutiva del 26% al netto della franchigia dei 2.000 euro sui redditi da cripto-attività.

Ravvedimento Operoso

Strumento previsto dalla normativa fiscale italiana che consente di regolarizzare omissioni o errori nella dichiarazione dei redditi, versando le imposte dovute con sanzioni e interessi ridotti. Può essere utilizzato, ad esempio, per sanare plusvalenze da criptovalute non dichiarate negli anni precedenti, prima che l’Agenzia delle Entrate avvii un controllo.

Ricompense da staking

Le criptovalute ricevute come premio per aver bloccato i propri fondi in staking sono considerate redditi diversi e, in quanto tali, imponibili. L’imposta del 26% si applica sul valore di mercato dei token al momento della ricezione, anche se non vengono venduti. Tuttavia, è prevista una franchigia annuale di 2.000 euro:

- Se la somma dei redditi di questo tipo (inclusi staking, airdrop, premi Earn, ecc.) non supera i 2.000 euro in un anno, non è dovuta alcuna imposta.

- Se la soglia viene superata, il 26% si applica solo sull’importo eccedente.

Questi importi vanno dichiarati e le imposte si pagano l’anno successivo alla ricezione dei token. Se successivamente vendi le criptovalute ricevute in staking — ad esempio convertendole in euro o in stablecoin classificate come EMT (come USDT o USDC) — e il valore di vendita è superiore a quello di ricezione, si genera una plusvalenza. Anche in questo caso si applica l’imposta del 26%, ma solo sulla parte di plusvalenza che supera la franchigia di 2.000 euro annui, se non già utilizzata.

Eventuali plusvalenze vanno dichiarate e le relative imposte versate l’anno successivo alla vendita.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Staking e Fisco: come funzionano le imposte sulle ricompense nel 2025

Rivalutazione

Meccanismo che permette di aggiornare il valore fiscale di carico delle criptovalute detenute al 1° gennaio dell’anno di dichiarazione, pagando un’imposta sostitutiva ridotta invece della normale tassazione sulle plusvalenze. Per le imposte sulle plusvalenze del 2024, ciò significa inserire come prezzo di acquisto (o prezzo di carico) il valore al 1° gennaio 2025. Questo sistema è particolarmente utile per chi non conosce il prezzo di acquisto delle proprie criptovalute perché le ha comprate molto tempo fa, non dispone della documentazione degli anni passati o è un early adopter che ha acquistato a prezzi molto bassi. L’obiettivo è evitare di pagare un’imposta molto elevata sulle plusvalenze accumulate nel tempo. Tuttavia, aderire alla rivalutazione comporta l’obbligo esplicito di pagare subito il 18% di imposta sostitutiva e, in futuro, il 26% sulle plusvalenze generate dalla vendita con riferimento al maggior valore rispetto al 1 gennaio 2025.

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Rivalutazione delle criptovalute 2025: come funziona e quando conviene

Franchigia di esenzione da 2.000 € valida fino al 31.12.24

Si tratta di una franchigia, cioè un importo minimo non tassabile, previsto dalla normativa fiscale italiana. Secondo quanto confermato da una FAQ dell’Agenzia delle Entrate del 30 aprile 2025, le plusvalenze nette annuali derivanti dalla vendita o dallo scambio di criptovalute sono imponibili solo per la parte eccedente i 2.000 euro.

In pratica:

- Se le plusvalenze nette annuali sono pari o inferiori a 2.000 euro, non si applica alcuna imposta.

- Se vengono superati i 2.000 euro, solo l’importo eccedente è imponibile al 26%, e non l’intera plusvalenza.

Questa franchigia si applica su base annua e riguarda l’insieme delle operazioni effettuate nel corso dell’anno solare.

FAQ dell’Agenzia delle Entrate del 30 aprile 2025

Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Franchigia dei 2.000€: come funziona e cosa cambia per le imposte sulle criptovalute

Stack di criptovalute

È il totale delle criptovalute possedute da un utente, suddiviso per prezzo di acquisto o modalità di acquisizione (acquisto, staking, airdrop, mining, ecc.). Lo stack aumenta con ogni nuova criptovaluta ricevuta o acquistata e diminuisce quando si effettuano vendite, conversioni o trasferimenti. Il valore di carico (cioè il prezzo di riferimento) di ciascuna unità dello stack è importante per calcolare correttamente le imposte in caso di vendita.Per una spiegazione dettagliata con esempi pratici, consulta l’articolo di approfondimento: Prezzo di carico: perché è così importante per la dichiarazione dei redditi da criptovalute

Registrati su Young Platform!