Perché Young Platform può migliorare il tuo business con le criptovalute. Scopri il nostro Hub B2B.

L’adozione di Bitcoin e altre criptovalute da parte delle aziende sta diventando un fenomeno sempre più evidente e in rapida crescita. Commercianti, grandi società e istituzioni stanno abbracciando questi asset digitali per molteplici ragioni: dall’investimento e l’ottimizzazione operativa, al coinvolgimento diretto dei clienti.

Si va dai piccoli esercenti che accettano pagamenti in criptovaluta, alle grandi corporate che integrano Bitcoin nelle loro tesorerie per proteggersi dall’inflazione e dall’instabilità economica, sfruttando un asset scarso e antinflazionistico. Inoltre, grazie a provider dedicati, è oggi possibile pagare in criptovaluta per acquistare automobili, case, biglietti aerei, fare la spesa e molto altro.

L’innovazione non si ferma qui: società sportive come quelle dell’NBA o squadre di calcio come la Juventus utilizzano i token per coinvolgere i fan, permettendo loro di votare e interagire con il club, mentre la tokenizzazione di asset sta rivoluzionando settori come l’immobiliare e l’arte, offrendo nuove forme di investimento.

Le criptovalute rappresentano una nuova frontiera nella digitalizzazione del valore, offrendo opportunità senza precedenti in ambiti trasversali. Aziende come Young Platform, piattaforma di scambio di criptovalute fondata a Torino, hanno sviluppato servizi B2B su misura per supportare aziende, istituzioni e Onlus nel massimizzare i vantaggi del mercato crypto. Tra questi: investimenti strategici, ottimizzazione dei pagamenti e strumenti efficaci per la raccolta fondi.

In questo articolo, esploreremo le modalità con cui la tua azienda può integrare le criptovalute nella strategia di business, cogliendo le opportunità e affrontando le sfide con una visione chiara e preparata. Per muoversi con successo in questa nuova era, le aziende devono rispondere a tre domande fondamentali:

- Cosa possono fare le criptovalute per la mia azienda?

- Perché vogliamo adottare le criptovalute?

- Quali aspetti dobbiamo considerare per farlo in modo sicuro ed efficace?

Sezione Business

Cosa possono fare le criptovalute per la mia azienda?

L’adozione delle criptovalute può offrire alla tua azienda vantaggi significativi e aprire nuove opportunità. Per cominciare, chi utilizza criptovalute appartiene generalmente a una fascia di clientela all’avanguardia: persone esperte di tecnologia, attente all’innovazione e spesso con un reddito disponibile superiore alla media. Questo target, incline all’uso di servizi premium e di lusso, rappresenta una nicchia particolarmente interessante per le aziende che vogliono posizionarsi come innovative e orientate al futuro.

Adottare le criptovalute non è solo una scelta strategica per attrarre questo pubblico, ma può anche allineare la tua azienda a un contesto europeo in cui si stanno sviluppando le valute digitali delle banche centrali (CBDC). Questi strumenti, attualmente in fase di test, potrebbero diventare una parte integrante del sistema economico digitale nei prossimi anni, rendendo l’adozione delle crypto un passo verso un futuro già in atto.

Oltre all’aspetto innovativo, le criptovalute possono rappresentare una solida opzione di investimento e un’alternativa di liquidità digitale. Offrono opportunità per ottimizzare attività di tesoreria tradizionali, come i trasferimenti di denaro, specialmente quelli internazionali, che spesso comportano costi elevati e lunghi tempi di esecuzione. Con le criptovalute, è possibile ridurre drasticamente queste inefficienze, migliorare il controllo sul capitale aziendale e mitigare i rischi legati all’inflazione che erode il valore del contante nel tempo.

Il potenziale delle criptovalute come investimento a lungo termine è evidente: basti pensare alla crescita esponenziale di Bitcoin, che ha raggiunto picchi impressionanti negli ultimi anni, consolidando la sua reputazione come asset di valore.

Servizi Business di Young Platform

Tre aspetti chiave per integrare le criptovalute nel business

Se la tua azienda decide di integrare le criptovalute nella strategia di business, è essenziale tenere a mente tre aspetti fondamentali:

Prospettiva di lungo termine

Le criptovalute sono note per la loro volatilità, il che può comportare rischi significativi nel breve periodo. Per questo, è consigliabile considerarle come un investimento a lungo termine, permettendo di prendere decisioni più ponderate e mitigare l’esposizione a fluttuazioni improvvise.

Regolamentazione e conformità

L’adozione delle criptovalute richiede attenzione alla normativa europea e fiscale. Ad esempio, la regolamentazione MiCA disciplina il mercato delle criptovalute, mentre la legge di bilancio del 2023 in Italia prevede la tassazione delle plusvalenze generate da questo tipo di investimento. Comprendere e rispettare queste normative è essenziale per evitare problematiche legali o fiscali.

Per approfondire: Cos’è il MiCA e cosa prevede il regolamento europeo sulle crypto?

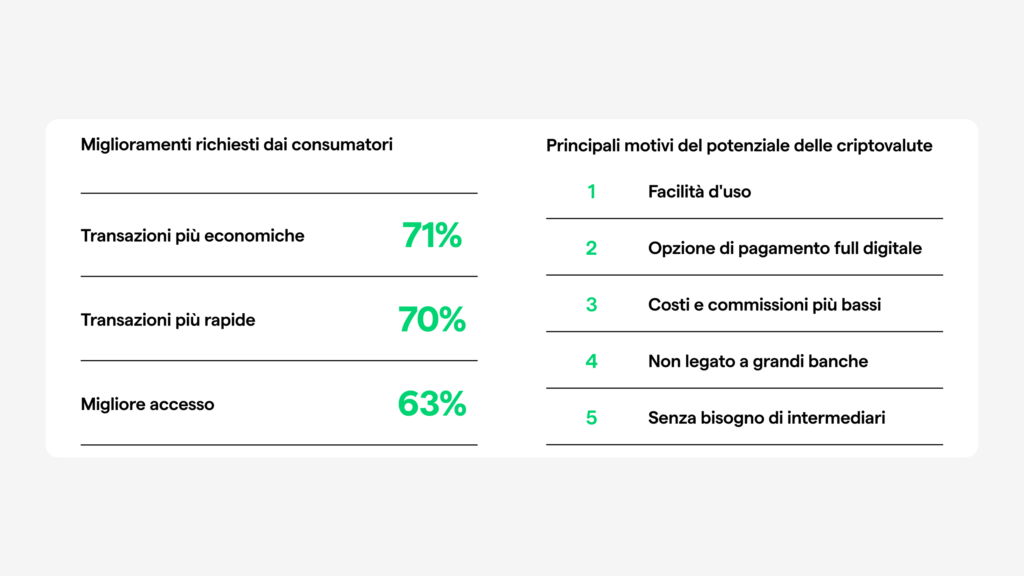

Ottimizzazione delle transazioni

Le criptovalute offrono un’efficienza senza precedenti nelle transazioni business-to-business. Grazie alla loro natura decentralizzata, riducono sensibilmente i costi di transazione (fino a 5.000 volte più economici) e migliorano la velocità di esecuzione (fino a 430 mila volte più rapidi), rendendole uno strumento ideale per le operazioni aziendali su scala globale.

Abilitare i pagamenti in criptovalute: l’approccio “Hands-Off”

Perché vogliamo adottare le criptovalute?

Molte aziende scelgono di adottare le criptovalute esclusivamente come strumento per facilitare i pagamenti, senza occuparsi direttamente della gestione degli asset digitali. Questo approccio “hands-off” consiste nel convertire automaticamente le criptovalute ricevute in valuta fiat attraverso un fornitore di servizi B2B specializzato, mantenendo così le criptovalute stesse al di fuori del bilancio aziendale.

Adottare questo modello, utilizzando criptovalute come le stablecoin (ancorate 1:1 al valore dell’euro e del dollaro) o soluzioni di layer 2, rappresenta un punto d’ingresso semplice e rapido nel mondo degli asset digitali. L’azienda può abilitare i pagamenti in criptovaluta per raggiungere nuovi segmenti di clientela e aumentare il volume delle transazioni, senza dover apportare modifiche significative alla struttura operativa o gestire direttamente le complessità tecniche legate alle criptovalute.

Poiché le criptovalute vengono immediatamente convertite in fiat, non compaiono nei libri contabili dell’azienda. Questo approccio azzera le complessità fiscali e limita l’esposizione alla volatilità del mercato crypto.

I fornitori terzi come Young Platform si occupano delle conversioni, gestiscono i pagamenti e affrontano questioni tecniche e di conformità, come il rispetto delle normative antiriciclaggio (AML) e delle procedure di verifica dei clienti (KYC) all’apertura di un Business Wallet per la tua azienda. L’azienda, pur delegando questi aspetti, deve comunque assicurarsi di rispettare i requisiti di compliance richiesti dalla normativa vigente.

Per approfondire il tema:

Scarica il Report Pagamenti

Integrare le criptovalute nella Tesoreria

Quando un’azienda decide di andare oltre la semplice abilitazione dei pagamenti in criptovalute, può adottare strategie più sofisticate per integrare gli asset digitali nelle sue operazioni e nella funzione di tesoreria. Queste strategie includono accettare pagamenti in criptovaluta senza conversione automatica in valuta fiat o destinare una percentuale della tesoreria aziendale a criptovalute come Bitcoin.

Bitcoin, la prima criptovaluta creata, ha dimostrato di essere uno degli asset con le migliori performance degli ultimi dieci anni, caratterizzato da una notevole resilienza anche in periodi di crisi economica, come durante la pandemia di COVID-19. Utilizzare le criptovalute come riserva di tesoreria è diventata una strategia popolare per contrastare l’impatto dell’inflazione a lungo termine. Un esempio concreto? Negli ultimi 10 anni, Apple ha perso 15 miliardi di dollari a causa dell’inflazione, un problema che strumenti come Bitcoin potrebbero mitigare.

Gestione della Tesoreria

Le criptovalute detenute per scopi di tesoreria vengono gestite attraverso portafogli digitali (Business Wallet), che richiedono una struttura solida per garantire sicurezza e accessibilità:

- Hot Wallet: utilizzati per le operazioni quotidiane, garantendo un accesso rapido alle criptovalute.

- Cold Wallet: impiegati per le partecipazioni a lungo termine, proteggendo gli asset offline per una maggiore sicurezza.

Young Platform per i servizi di custody utilizza Fireblocks, una delle piattaforme di custodia più avanzate e affidabili al mondo. Attraverso l’adozione di una struttura multilivello, che combina hot wallet per operazioni quotidiane e cold wallet per conservazioni a lungo termine, garantisce una protezione ottimale contro potenziali minacce. Inoltre, Young Platform adotta un modello di custodia uno-a-uno, garantendo che le criptovalute dei clienti non vengano mai prestate o utilizzate per altri scopi.

Scarica il Report Tesoreria

Aspetti fiscali e di compliance

Adottare le criptovalute comporta anche responsabilità fiscali. Per gestire questi aspetti complessi, i fornitori terzi come Young Platform offrono ai loro clienti business un supporto dedicato per integrare le criptovalute nelle loro operazioni. In Young Platform, ogni cliente business viene affiancato da un account manager personale, il cui ruolo è quello di aiutare a pianificare e implementare una strategia su misura tra quelle offerte dal nostro Hub B2B. Questo include la possibilità di gestire i pagamenti in criptovaluta, sia mantenendoli come asset digitali sia convertendoli automaticamente in valuta fiat. Inoltre, l’account manager supporta la creazione di una strategia di tesoreria a lungo termine, utile per ottimizzare la gestione degli asset digitali e raggiungere obiettivi specifici.

Grazie all’hub fiscale integrato, Young Platform fornisce tutta la documentazione necessaria per la rendicontazione fiscale e mette a disposizione una consulenza personalizzata con commercialisti esperti nel settore delle criptovalute. Questo servizio è pensato per garantire piena conformità alle normative vigenti, minimizzando i rischi e le difficoltà operative per le aziende.

Per approfondire il tema:

Dal valore peer-to-peer alla Finanza Decentralizzata

Le criptovalute, nella loro essenza, rappresentano una rivoluzione: consentono il trasferimento di valore peer-to-peer, senza la necessità di intermediari. Questo tratto distintivo ha reso la loro prima applicazione naturale quella finanziaria, dando vita a un mercato complesso e dinamico noto come DeFi (Finanza Decentralizzata).

All’interno della DeFi, è possibile accedere a servizi che, in passato, erano esclusivo appannaggio del sistema finanziario tradizionale, come la maturazione di interessi, i prestiti o altre attività di gestione patrimoniale. Grazie ai protocolli decentralizzati, queste operazioni vengono eseguite senza istituzioni centralizzate, sfruttando la tecnologia blockchain per garantire trasparenza, sicurezza e automazione.

Per le aziende interessate a esplorare la Finanza Decentralizzata in modo sicuro e semplice, esistono fornitori terzi che sviluppano infrastrutture intuitive e interfacce user-friendly. Questi strumenti consentono anche ai non esperti di accedere a servizi DeFi senza dover affrontare la complessità tecnica dei protocolli sottostanti.

Un esempio è rappresentato dai servizi di staking, che offrono alle aziende un modo semplice per trasformare risorse passive in asset produttivi e generare nuovi flussi di reddito passivo.

Cos’è lo Staking?

Lo staking, semplificando ai minimi termini, è una modalità in cui le criptovalute vengono “bloccate” in un protocollo per supportare la rete, contribuendo alla sicurezza e alla validazione delle transazioni. Pur rimanendo di proprietà dell’azienda o dell’utente, queste criptovalute sono temporaneamente non disponibili per altre operazioni.

Il blocco delle criptovalute nel protocollo viene incentivato attraverso ricompense periodiche, simili agli interessi passivi, che vengono accreditate direttamente al partecipante. I rendimenti annuali (APY, Annual Percentage Yield) possono variare significativamente in base al protocollo, dal 3% fin oltre il 20%. La flessibilità è un altro vantaggio dello staking su Young Platform. Qualora fosse necessario rendere nuovamente disponibile la liquidità, i tempi di sblocco sono relativamente brevi, da 3 fino a 20 giorni.

Un esempio particolarmente popolare è Ethereum, la seconda criptovaluta più grande e consolidata dopo Bitcoin. Ethereum è anche la base principale della Finanza Decentralizzata, motivo per cui molte aziende preferiscono puntare su questo asset per i loro progetti di staking.

Per approfondire il tema:

Scarica il Report Staking

Pianificare l’implementazione delle criptovalute: un approccio strategico

Quali aspetti dobbiamo considerare per farlo in modo sicuro ed efficace?

Come per ogni innovazione tecnologica, integrare le criptovalute nelle operazioni aziendali richiede un piano di implementazione chiaro e strutturato. Questo processo non solo innesca cambiamenti organizzativi e operativi, ma richiede anche un cambiamento di mentalità all’interno dell’azienda.

Per impostare una strategia efficace, il piano di attuazione dovrebbe affrontare una serie di domande:

- Quali obiettivi a breve e lungo termine si vogliono raggiungere?

- L’azienda si limiterà all’uso delle criptovalute per i pagamenti o adotterà una strategia più ampia?

- Quali collaborazioni interne ed esterne sono essenziali?

- Le decisioni attuali permettono di ampliare l’adozione delle criptovalute in futuro?

- Come integrare le esigenze di sicurezza dell’ecosistema crypto con le politiche aziendali esistenti in materia di sicurezza informatica?

- Quali risorse saranno necessarie oltre a quelle attualmente disponibili?

- Quali nuove competenze o strumenti devono essere introdotti?

- Come sarà strutturata la roadmap di implementazione?

- Quali processi verranno utilizzati per monitorare i progressi, l’esecuzione delle transazioni e le prestazioni dei fornitori?

Prima di impegnarsi in un’implementazione completa, molte aziende scelgono di mettere in atto un “progetto pilota”, proprio come farebbero con una nuova tecnologia.

Un esempio efficace è un progetto pilota interno gestito dal dipartimento di Tesoreria, responsabile del finanziamento interno dell’azienda e delle sue sussidiarie. Il processo può includere:

- L’acquisto iniziale di criptovalute.

- L’utilizzo di queste risorse per pagamenti periferici.

- Il monitoraggio delle transazioni, dal pagamento alla ricezione e alla rivalutazione degli asset.

Il progetto pilota aiuta a isolare opportunità e ostacoli, funzionando come un mezzo di contrasto che rende visibili i potenziali benefici e le sfide operative dell’adozione delle criptovalute.

L’importanza della formazione

Indipendentemente dalla scala del progetto, la formazione del team è un elemento fondamentale per garantire il successo. Anche se le soluzioni sul mercato sono progettate per essere intuitive, una conoscenza di base del settore consente una gestione più consapevole delle risorse digitali e l’identificazione di nuovi modelli di business.

Young Platform offre servizi B2B dedicati alla formazione che aiutano le aziende a implementare strategie su misura per sfruttare al meglio il potenziale della blockchain.

- Percorsi tailor-made: corsi di e-learning per una panoramica completa del settore, compresa la normativa vigente.

- Workshop verticali: formazione specifica per team dedicati, come quelli legali, fiscali o tecnologici, per sviluppare competenze mirate.

- Percorsi B2B2C: soluzioni dedicate alla formazione dei clienti, per ottimizzare l’uso dei servizi aziendali e aumentarne l’adozione.

Per approfondire il tema:

Scarica il Report Mercato del lavoro

Un’implementazione ben pianificata delle criptovalute può trasformare profondamente le operazioni aziendali, ma richiede una strategia consapevole e un approccio graduale. Sperimentare attraverso un progetto pilota, investire nella formazione del team e collaborare con fornitori esperti permette di navigare con successo le sfide e cogliere le opportunità offerte da questa innovazione. Potrai rivolgerti al tuo account manager per approfondire quali servizi del nostro Hub B2B rispondono meglio alle tue esigenze.

Potrebbero interessarti:

Scopri i servizi per le aziende