Anche per il 2025 è previsto l’obbligo di pagamento dell’imposta patrimoniale sulle criptovalute, a carico di chi detiene crypto-asset, indipendentemente dal fatto che abbia realizzato guadagni.

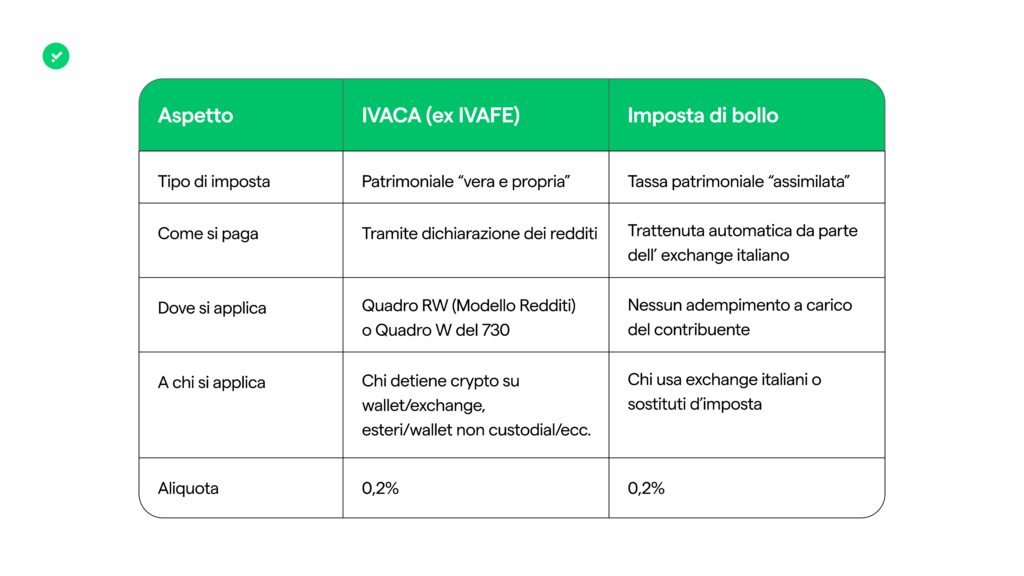

In questo articolo spieghiamo che cos’è, come funziona, quando si paga e soprattutto qual è la differenza tra IVACA e imposta di bollo, due concetti spesso confusi ma con importanti differenze pratiche.

Le informazioni contenute in questo articolo hanno finalità puramente divulgative e mirano ad aiutare l’investitore a comprendere il funzionamento della tassazione patrimoniale sulle criptovalute.

IVACA: l’imposta patrimoniale vera e propria

Fino al 2023, le criptovalute detenute su exchange esteri erano soggette alla IVAFE (Imposta sul Valore delle Attività Finanziarie detenute all’Estero).

Con l’introduzione del Decreto Legge 73/2023, la IVAFE non si applica più alle cripto-attività. Al suo posto è stata istituita l’IVACA – Imposta sul Valore delle Cripto-Attività, che si applica a tutte le criptovalute, indipendentemente dal fatto che siano custodite in Italia o all’estero.

Come funziona l’IVACA

- Aliquota: 0,2% annuo

- Base imponibile: il valore di mercato dei crypto-asset detenuti al 31 dicembre. Se non esiste un prezzo di mercato affidabile (es. token illiquidi, NFT non quotati), si utilizza un valore nominale attribuito, coerente e documentabile

Cosa si intende per valore nominale?

Il valore nominale è un valore stimato, attribuito convenzionalmente al crypto-asset, in assenza di una quotazione ufficiale. Deve essere coerente, ragionevole e documentabile, per poter giustificare il calcolo dell’imposta in caso di verifica da parte dell’Agenzia delle Entrate.

L’IVACA:

- Si applica al solo possesso di crypto-asset, anche se non sono stati movimentati

- Si paga attraverso la dichiarazione dei redditi, mediante la compilazione del Quadro RW o W

- È una vera e propria imposta patrimoniale, come l’IVIE per gli immobili esteri

Imposta di bollo: patrimoniale “assimilata”

Non esiste un’imposta di bollo autonoma per le criptovalute. Tuttavia, per chi detiene crypto-asset su exchange o piattaforme con sede in Italia, viene applicata una tassazione automatica assimilabile all’imposta di bollo.

- Aliquota: 0,2% annuo

- Applicazione: automatica, da parte dell’intermediario (es. Young Platform)

- Base imponibile: valore degli asset detenuti al 31 dicembre (o, in ogni caso, in proporzione ai giorni di detenzione)

- Non si versa in dichiarazione, ma viene trattenuta direttamente dalla piattaforma

In pratica: quando si applica l’una o l’altra?

- Detieni criptovalute su piattaforme italiane

→ L’imposta viene trattenuta automaticamente. Devi solo scaricare la ricevuta di pagamento dall’exchange e conservarla per eventuali controlli del fisco. Durante la dichiarazione dei redditi, devi fare una “X” nella casella 16 “solo monitoraggio” per comunicare all’Agenzia delle Entrate che è già stata pagata. - Detieni criptovalute su exchange esteri o wallet non custodial

→ Dovrai calcolare e versare tu l’IVACA, inserendola nel Quadro RW della dichiarazione dei redditi. - Hai crypto su piattaforme italiane e estere

→ Dovrai conservare le ricevute dell’imposta trattenuta automaticamente dalle piattaforme italiane. Per le criptovalute detenute su exchange esteri o wallet privati, dovrai dichiararle nel Quadro RW e versare l’IVACA corrispondente.

Qual è la scadenza per dichiarare e pagare l’imposta?

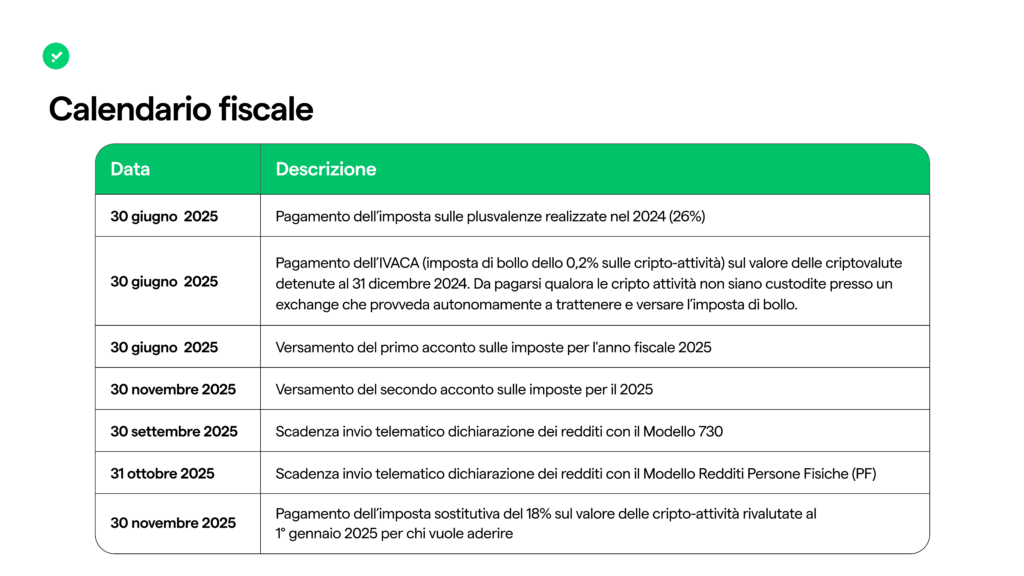

La scadenza per il pagamento dell’IVACA (o per allegare la ricevuta dell’imposta di bollo) coincide con quella della dichiarazione dei redditi: 30 giugno dell’anno successivo a quello di riferimento.

Per l’anno fiscale 2024, il pagamento o l’inserimento in dichiarazione dovrà essere fatto entro il 30 giugno 2025.

Il mancato adempimento comporta sanzioni e interessi.

Su Young Platform, l’imposta di bollo viene calcolata e prelevata automaticamente ogni anno, senza che l’utente debba fare nulla. A partire dalla prima settimana di febbraio, l’importo viene prelevato dal Portafoglio Euro, se ci sono fondi disponibili. Se il saldo è insufficiente, l’addebito avverrà alla prima operazione utile successiva.

- Vai in “Tasse & Report” → “Imposta di bollo” per vedere l’importo pagato.

- I dettagli della transazione (ID, data, importo, stato) sono disponibili in “Portafoglio Euro” → “Cronologia”.

Come si calcola la base imponibile

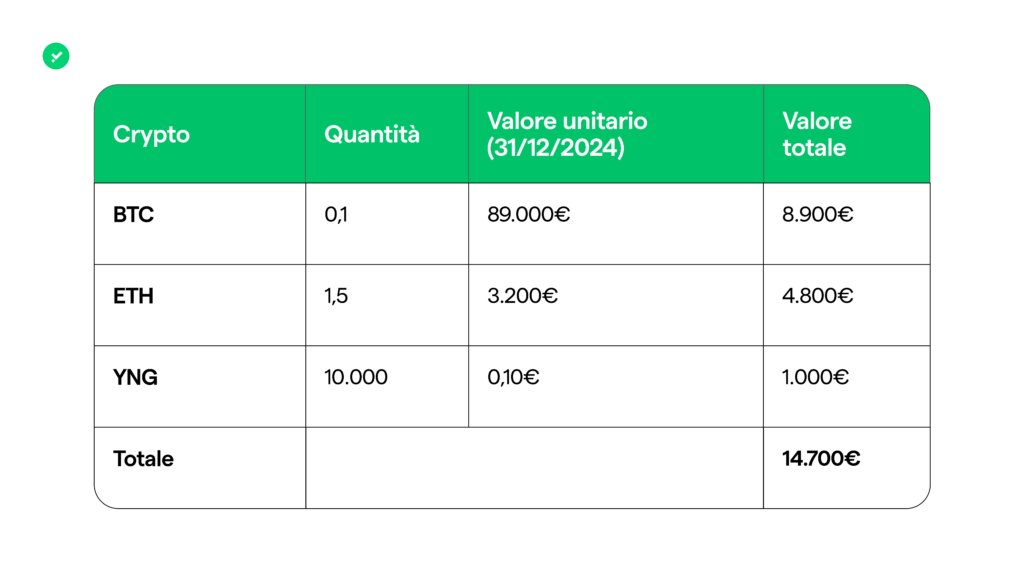

Esempio – Imposta di bollo su portafoglio crypto

Al 31 dicembre 2024, l’utente detiene i seguenti asset su Young Platform:

Calcolo imposta di bollo (0,2%)

- Formula: valore totale del portafoglio × 0,2%

- 14.700 € × 0,2% = 29,40 €

L’imposta di bollo da pagare sarà quindi pari a 29,40 €, che verrà trattenuta automaticamente da Young Platform, in quanto piattaforma italiana.

Cosa deve fare l’utente?

Nulla. L’imposta è già versata dall’exchange. L’utente dovrà solo scaricare la ricevuta del pagamento e conservarla in caso di controlli fiscali o per allegarla alla dichiarazione, se richiesto.

E se avessi lo stesso portafoglio su un exchange estero?

Nel caso in cui questi stessi asset fossero detenuti su un exchange estero o un wallet non custodial, l’imposta da versare sarebbe comunque di 29,40 €, ma non verrebbe trattenuta automaticamente.

In quel caso l’utente dovrebbe:

- Inserire il valore del portafoglio nel Quadro RW del Modello Redditi o nel Quadro W del modello 730

- Versare autonomamente l’imposta IVACA tramite Modello F24 entro il 30 giugno 2025

In sintesi: stesso importo, ma modalità diverse di adempimento fiscale.