Une étude compare le bitcoin et les actifs financiers traditionnels dans la lutte contre l’inflation

Comment se protéger contre l’inflation ? Une question légitime au vu de l’évolution récente des prix à la consommation. Or, le bitcoin s’avère en être une protection efficace, selon une étude de 2022 publiée dans Axioms, une revue académique internationale soutenue par la Société européenne pour la logique et la technologie floues (EUSFLAT), l’Association internationale des systèmes flous (IFSA) et l’Union des mathématiciens et des physiciens slovaques (JSMF).

Dans cet article, nous allons l’expliquer :

- Le Bitcoin est l’actif qui réagit le mieux en tant que valeur refuge, que les marchés soient stables ou turbulents ;

- L’achat récurrent (ou DCA) est la meilleure stratégie pour entrer sur un marché (quel qu’il soit) ;

Se protéger contre l’inflation ? Le Bitcoin surpasse la concurrence

Dans le contexte économique que nous connaissons, caractérisé par une hausse des prix et une stagnation des salaires, il est légitime de chercher à comprendre comment se prémunir contre l’inflation. Et ainsi protéger son épargne.

La recherche intitulée “Do Bitcoin and traditional financial assets act as inflation hedges in stable and turbulent markets ? Evidence from countries with high cryptocurrency adoption“, compare l’efficacité de différentes stratégies et instruments de lutte contre l’inflation en utilisant comme pays échantillons ceux où l’adoption des cryptomonnaies est élevée.

En résumé, il apparaît que le Bitcoin est mieux protégé contre les chocs inflationnistes que d’autres actifs traditionnels tels que les actions, l’or et le pétrole.

Sur Young Platform, la fonction “Achat récurrent” vous permet d’acheter des bitcoins automatiquement, avec le montant et la fréquence de votre choix.

S’inscrire à Young Platform

Qu’est-ce que l’inflation ?

Lorsque l’on s’interroge sur la manière de se protéger contre l’inflation, il convient d’apporter quelques précisions conceptuelles. L’inflation désigne l’augmentation des prix des biens et services que nous achetons tous les jours, ce qui entraîne une diminution du pouvoir d’achat de la monnaie. En d’autres termes, notre argent nous permet d’acheter moins de choses que par le passé.

Par exemple, aux États-Unis, en 1980, aller au cinéma ne coûtait que 2,89 dollars, alors qu’en 2019 le prix moyen d’un billet est passé à 9,16 dollars ! Ainsi, avec un billet de 10 dollars en 1980, nous aurions pu acheter 3 tickets, mais aujourd’hui seulement 1.

Solutions contre l’inflation

Vous avez peut-être entendu dire que l’une des solutions les plus efficaces pour faire face à la hausse des prix est d’investir “dans la pierre”. Pendant longtemps, l’immobilier a été une valeur refuge pour nos économies, mais ce n’est pas toujours une option viable pour ceux qui sont peut-être plus jeunes et qui n’ont pas beaucoup de liquidités.

Dans tous les cas, cette option rappelle que l’important est de défendre son épargne en la convertissant en un actif plus résilient que l’argent dont la valeur se maintient dans le temps, comme un actif refuge. En effet, garder son argent “sous le matelas” ne donne pas de résultats à long terme, car il perd progressivement de sa valeur en raison de l’inflation.

Les investisseurs tentent de protéger leur argent de l’inflation en achetant des actifs qui prennent de la valeur lorsque les prix augmentent, comme les actions de sociétés qui produisent des matières premières ou des produits de première nécessité. L’or et le pétrole en sont d’autres exemples. En résumé, la règle est la suivante : il vaut mieux investir qu’épargner.

Au-delà de l’or et du pétrole : comment se protéger de l’inflation avec le Bitcoin

L’or, les actions et le pétrole sont-ils vraiment les seuls moyens de se protéger contre l’inflation ? Certains préconisent de s’appuyer sur le Bitcoin, mais est-ce vraiment efficace ? Il reste difficile de répondre à cette question avec certitude. Le Bitcoin est un nouvel actif qui doit être étudié en tant que tel, en fonction de son marché cible.

L’analyse présentée par les experts d’Axioms tente de répondre à ce doute.

Tout d’abord, il convient de noter que pour évaluer la capacité d’un actif à protéger contre l’inflation, plusieurs facteurs doivent être pris en compte tels que les tendances de l’inflation dans le temps et les territoires nationaux étudiés, qui dans le cas de cette recherche sont au nombre de 10.

En résumé, certains actifs peuvent offrir une protection à court et moyen terme, comme le Bitcoin, l’or, les actions ou le pétrole. À long terme, les choses se compliquent, les niveaux d’efficacité contre l’inflation sont plus hétérogènes et il n’est pas facile de trouver un actif meilleur et définitif.

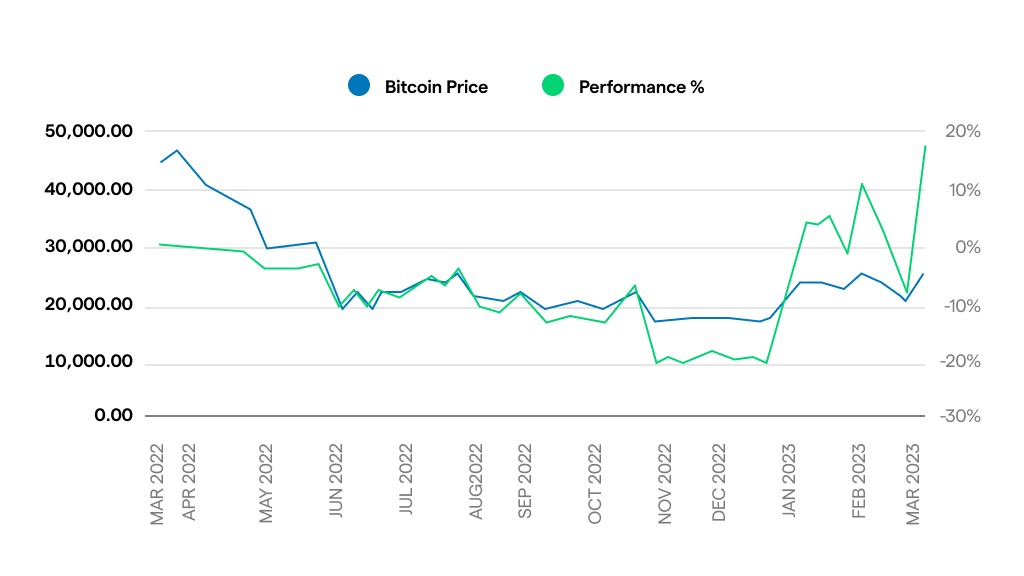

Toutefois, le Bitcoin semble être une option attrayante pour les pays où l’adoption des cryptomonnaies est élevée. En période de turbulences économiques accrues, le Bitcoin est l’actif qui réagit statiquement le mieux aux baisses du marché. Mais qu’est-ce que cela signifie pour les investisseurs ?

Pour éviter l’inflation, il convient d’envisager d’utiliser le BTC afin de se couvrir en cas de baisse du marché ou lorsque les prix des actifs réagissent plus rapidement à l’inflation.

Deuxièmement, les résultats de la recherche montrent que le Bitcoin est l’instrument de couverture de l’inflation le plus efficace pour la plupart des pays, tant dans les régimes économiques stables que turbulents. Avec un pic surtout dans les pays dont l’économie est moins résistante. Il pourrait s’agir d’un avantage que chaque gouvernement devrait prendre en compte lors de l’élaboration de réglementations sur les cryptomonnaies.

Quelle est la meilleure stratégie ?

Mais pour se protéger de l’inflation, il ne suffit pas de choisir le bon actif, il faut y associer une stratégie. Celle de la régularité.

L’analyse réalisée par Charles Schwab Corporation, une société d’investissement américaine qui gère plus de 7 000 milliards de dollars d’actifs pour ses clients, compare cinq profils d’investisseurs et calcule leur performance sur cinq ans, en supposant que chacun d’entre eux dispose de 2 000 dollars à investir chaque année.

Voici le résultat : à la première place se trouve le commerçant qui, par préparation ou par chance, choisit parfaitement le moment pour acheter. Il est suivi, en deuxième et troisième position, par ceux qui ont investi les 2 000 dollars chaque année en une seule fois et par ceux qui les ont divisés en 12 versements et les ont effectués régulièrement chaque mois. Les moins bons résultats sont ceux qui ont acheté au mauvais moment – par FOMO ou par malchance – et ceux qui n’ont rien fait en gardant leurs liquidités sur le compte.

La bonne nouvelle, c’est que pour le commun des mortels qui ne sont pas des traders ou qui ne se sentent pas bercés par la chance, il existe de grandes possibilités de tirer le meilleur parti de leurs investissements grâce à la régularité. C’est-à-dire en achetant régulièrement un certain actif. Cette stratégie est appelée achat récurrent ou (DCA).

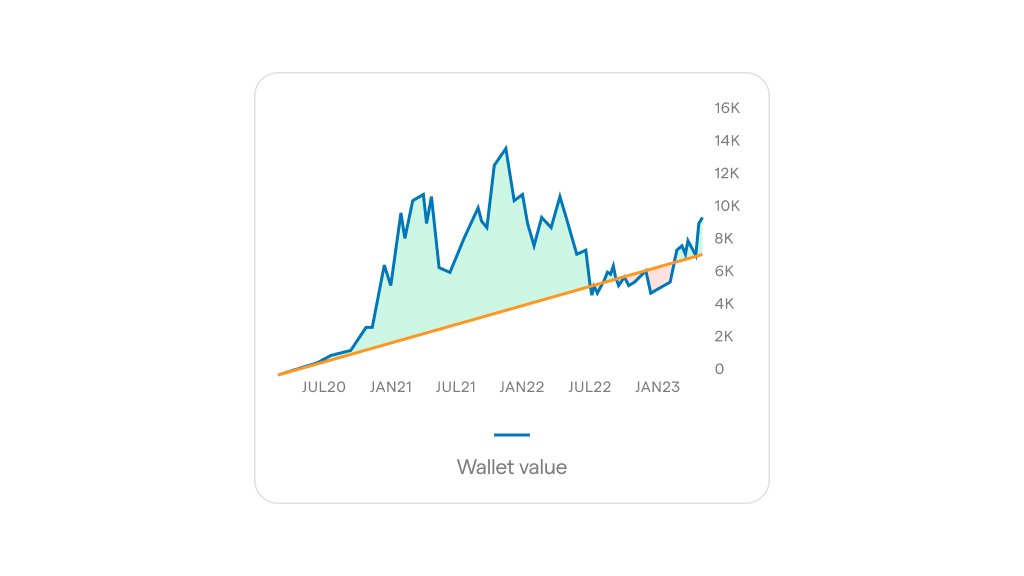

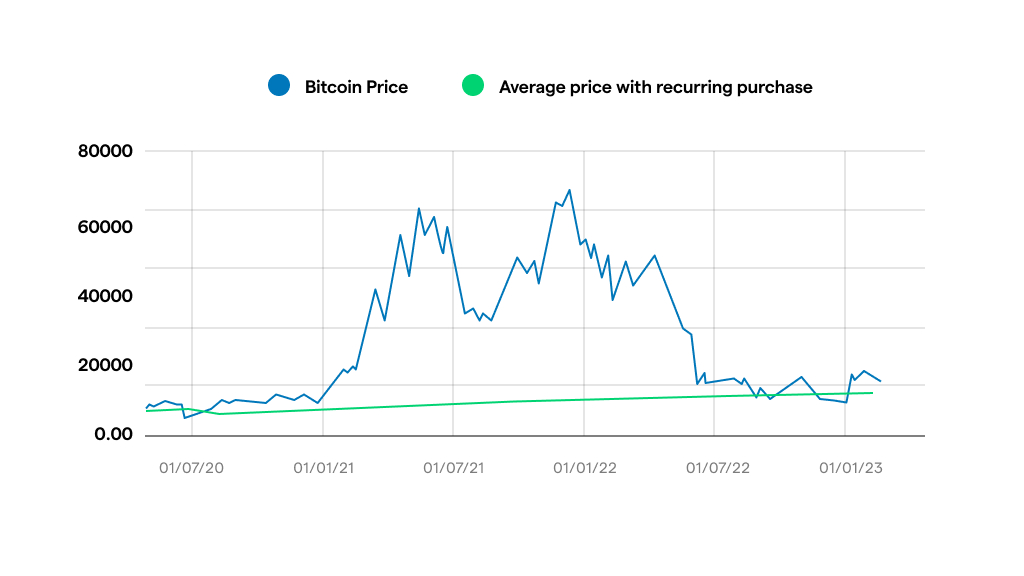

En s’en tenant aux termes de l’analyse, si l’on avait acheté 25 € de bitcoins une fois par semaine pendant 5 ans, on aurait investi aujourd’hui (mars 2023) 6 925 € en bitcoins, mais avec une valeur de portefeuille de 15 803 €, soit un gain net de 8 800 € (+128 %).

Conclusions

En résumé, les personnes qui cherchent à se protéger contre l’inflation doivent garder à l’esprit qu’aucun actif ne peut offrir une protection totale à long terme. Mais des actifs comme le Bitcoin peuvent être une bonne option à court et moyen terme. Quoi qu’il en soit, il est toujours important de prêter attention à la sélection des actifs et au calendrier des investissements.

****Cet article a été rédigé sur la base d’une recherche publiée dans Axioms, une revue académique internationale à accès libre, évaluée par des pairs, couvrant les mathématiques, la logique mathématique et la physique mathématique, publiée mensuellement en ligne par MDPI. Aximos est soutenu par la Société européenne pour la logique et la technologie floues (EUSFLAT), l’Association internationale des systèmes flous (IFSA) et l’Union des mathématiciens et physiciens slovaques (JSMF). Pour lire l’intégralité de la recherche, téléchargez le PDF sur ce lien.

Activer l’achat récurrent