Si dice che “il banco vince sempre”, in realtà non vince proprio sempre, ma sicuramente più spesso dei giocatori. Quali sono le probabilità di vincere giocando al casinò e perché è meglio investire?

Qual è il valore atteso di giocare al casinò e come si misura questa grandezza nel mondo degli investimenti? Cos’hanno in comune queste due attività, a parte le intrinseche leggi probabilistiche che le regolano?

La cosa interessante è che entrambe possono essere analizzate a livello statistico e confrontate. Sia i colorati e vibranti giochi del casinò, che i noiosi (non per noi) asset finanziari, hanno un valore atteso. Come si calcola e per quale attività è superiore?

Il banco vince sempre spesso

Il richiamo sfavillante dei giochi da casinò è forte, tra luci e jackpot promessi – ma matematicamente è una battaglia persa in partenza. Si dice che il banco vince sempre per evocare il vantaggio ineluttabile a favore delle case da gioco (o dello Stato) e si sa, i detti popolari sono spesso efficaci per descrivere la realtà.

In ogni caso, il concetto statistico fondamentale che sta alla base di quanto affermato è noto come valore atteso. Questo è alquanto popolare anche nel mondo degli investimenti, dove viene spesso chiamato “rendimento atteso”, un mezzo indispensabile per gli investitori che intendono valutare i potenziali effetti delle loro decisioni.

Che cos’è il valore atteso?

Prima di affrontare la definizione formale, vediamo un esempio pratico: la via più utile e intuitiva per assimilare questo concetto. Facciamo finta di essere in un casinò e di star giocando a Craps, un gioco dove i giocatori scommettono sul lancio di un dado a sei facce; qual è la probabilità che esca il numero due?

Comprensibilmente la risposta a questa domanda è ⅙, dato che le facce sono 6 e la probabilità che “esca” ogni numero è identica. In questo caso il valore atteso si ricava sommando i possibili valori di un evento (il numero sulla faccia del dado), ciascuno moltiplicato per la probabilità che esso si verifichi, che come abbiamo visto è ⅙.

Ecco il calcolo da svolgere:

(1*⅙) + (2*⅙) + (3*⅙) + (4*⅙) + (5*⅙) + (6*⅙) = 3.5

La prossima volta che assisterai al lancio di un dado in un casinò saprai che il valore atteso sarà 3,5. Ciò significa che se lanci un dado a sei facce moltissime volte, la media dei numeri che otterrai tenderà a essere 3,5. Ma adesso concentriamoci sulla definizione più formale.

“In teoria della probabilità il valore atteso (chiamato anche media o speranza matematica) di una variabile casuale X è un numero indicato con E(X) formalizza l’idea euristica di valore medio di un fenomeno aleatorio.”

Ricapitolando, il valore atteso di un evento è dato dalla somma dei possibili valori, ciascuno moltiplicato per la probabilità che si verifichi. In altre parole è uguale alla media ponderata dei possibili risultati. Teniamo a mente quest’ultima frase che ci tornerà molto utile quando parleremo di investimenti.

Il banco vince sempre: perché non vale la pena giocare al casinò

Teletrasportiamoci in un casinò. Ora che abbiamo capito cos’è il valore atteso, tutto appare sotto una nuova luce: questo valore è sempre negativo per i giocatori, e sempre positivo per il banco.

Se questa frase vi è scivolata addosso senza troppa attenzione, forse vi è sfuggito un dettaglio non da poco: abbiamo appena messo in discussione un’industria che, solo in Europa, ha generato 131 miliardi di euro di ricavi (dati del 2023).

La ragione è semplice. I giochi d’azzardo sono progettati per garantire un margine di vantaggio al casinò — noto come house edge. È questo vantaggio che rende sostenibile il loro modello di business: se il valore atteso fosse positivo per i giocatori, gestire un casinò equivarrebbe a regalare denaro ai clienti nel lungo periodo.

Certo, non tutti i giochi sono uguali. Alcuni, come la roulette, hanno un valore atteso solo lievemente negativo. Altri, come il SuperEnalotto, presentano probabilità talmente sfavorevoli da rendere praticamente impossibile una vincita consistente. Ma andiamo a vedere nel dettaglio il valore atteso dei giochi da casinò più popolari.

Un esempio pratico: il valore atteso della Roulette

Uno dei giochi da casinò più generosi nei confronti dei giocatori è la roulette europea, ovvero quella con un solo zero. Per confermare quanto affermato calcoliamo le probabilità di una puntata semplice, ad esempio rosso o nero, pari o dispari, 1-18 o 19-36. In una roulette europea ci sono 37 numeri possibili (18 rossi, 18 neri, 1 zero verde).

Scommettendo, ad esempio, sul rosso:

- La probabilità di vincere è 18/37 (circa il 48.65%), perché 18 numeri su 37 sono rossi.

- La probabilità di perdere è 19/37 (circa il 51.35%), perché 18 sono neri più lo zero che fa perdere le puntate sul rosso.

Il payout per una puntata vincente sul rosso è 1:1. In altre parole, si raddoppia la posta: se puntiamo 1€ ne otteniamo 2€ in totale quando vinciamo, ovvero 1€ di profitto netto, mentre se perdiamo, perdiamo l’intera somma puntata.

Il valore atteso totale sarà quindi il risultato della differenza tra il valore atteso dalla probabilità di vittoria (18/37) meno quello della sconfitta (19/37), il cui risultato è una perdita di 0,027€ per ogni euro puntato. Per semplificare il discorso non abbiamo riportato la formula, ma se vuoi verificare calcolando questa differenza dopo aver applicato lo stesso procedimento che abbiamo seguito per il dado.

Il Valore atteso negli investimenti finanziari

Ora che conosci, in linea generale, il concetto di valore atteso dei giochi da casinò, è il momento di parlare di investimenti; dato che per stimare il rendimento futuro di strumenti come azioni, obbligazioni, indici e anche criptovalute si utilizzano leggi probabilistiche simili.

Innanzitutto, bisogna specificare che cambiando sistema di riferimento cambia anche il tipo di approccio alla probabilità. Non possiamo analizzare il mondo finanziario in modo probabilisticamente oggettivo, dato che non è costituito da eventi perfettamente simmetrici e costruiti (come il lancio di un dato). In questo caso, si modellano le probabilità in base ai dati storici.

Il valore atteso negli investimenti è detto rendimento atteso e non è altro che la media ponderata dei possibili rendimenti di un investimento, tenendo conto della probabilità di ciascun risultato. Se ci fate caso, questa definizione è praticamente identica a quella enunciata sopra parlando di giochi da casinò.

In questo articolo per comprendere il valore atteso in finanza utilizzeremo uno degli indici azionari più longevi del mercato: l’S&P 500. L’S&P 500 è uno degli indici azionari più importanti al mondo, che segue l’andamento delle 500 grandi aziende statunitensi più capitalizzate. Ha uno storico di dati di quasi un secolo, ed è quindi molto efficace e utilizzato per stimare i rendimenti azionari di lungo termine. Storicamente, l’S&P 500 ha offerto un rendimento medio annuo positivo.

Quello atteso è attualmente del +10% circa considerando i dati storici dal 1928 ad oggi, includendo i dividendi reinvestiti, su lunghi periodi. Sarebbe interessante fare lo stesso con Bitcoin, ma purtroppo quindici anni di storico sono decisamente pochi per valutare un fenomeno finanziario dal punto di vista statistico. Ad oggi il rendimento atteso sarebbe dell’85%, analizzando le sue performance dal 2011 ad oggi.

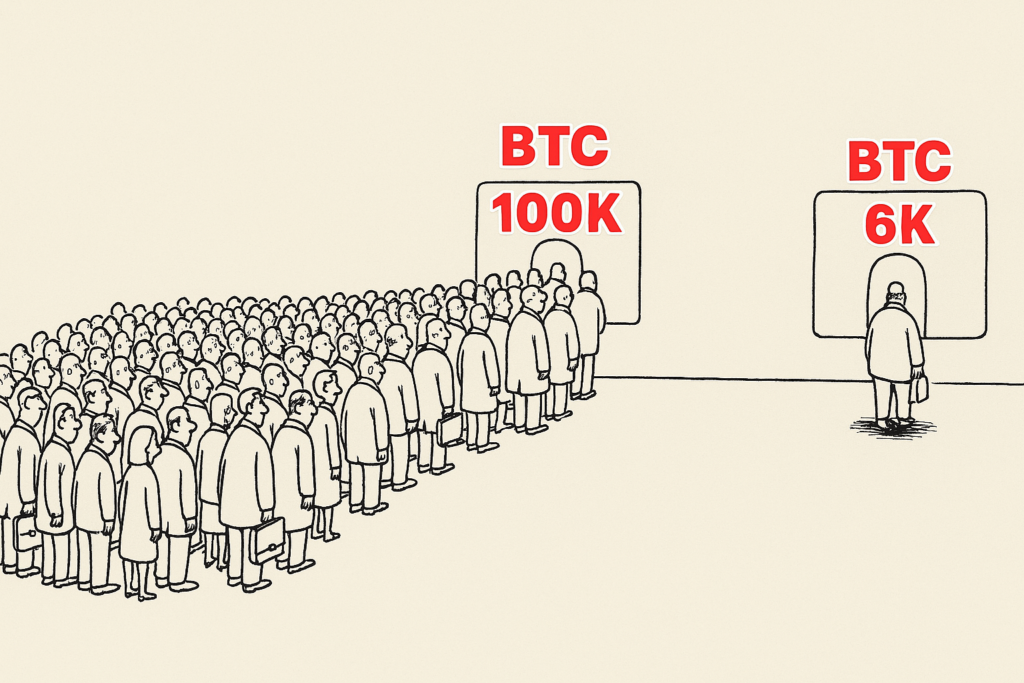

Compra Bitcoin!

Perché investire non è come giocare d’azzardo: conclusioni

Sebbene sia vero che sia l’investimento sia il gioco d’azzardo implicano il mettere a rischio del capitale con la speranza di aumento, la differenza fondamentale sta nel segno e nella natura del valore atteso.

Nel gioco d’azzardo il valore atteso è negativo per il giocatore, il sistema è chiuso e a somma negativa: il banco trattiene sempre una frazione delle puntate (il margine). Non importa quanto a lungo si giochi o quali strategie di puntata vengano adottate. Sistemi come la Martingala e simili possono modificare la distribuzione delle vincite nel breve termine, ma non possono agire sul valore atteso.

Alla lunga il giocatore perderà, in media, la percentuale corrispondente al vantaggio del banco. Insomma, “il banco vince sempre” non è solo un detto: è una legge matematicamente dimostrata dovuta alla struttura del gioco

Negli investimenti finanziari, soprattutto sul mercato azionario, il valore atteso per l’investitore è storicamente positivo. Questo perché l’economia genera costantemente nuova ricchezza: le aziende crescono, producono utili, innovazione, e ciò si riflette in un aumento di valore nel lungo termine. Investire in un indice di mercato diversificato significa partecipare alla crescita economica generale.

Certo, esiste il rischio di scegliere un investimento sbagliato o di subire flessioni nel breve periodo, ma questo può essere gestito con la diversificazione, impostando i propri obiettivi in un orizzonte temporale di lungo periodo e con la disciplina (accortezze impossibili da attuare nel gioco d’azzardo, dove ogni puntata è indipendente e sicuramente sfavorevole).

Volatilità e valore atteso: la relazione

L’ultimo punto da considerare in questo confronto tra giochi da casinò e mondo degli investimenti è la volatilità, messa in contrapposizione con la certezza di registrare una perdita. Nei giochi da casinò, ma anche nei gratta e vinci e nel Superenalotto il risultato è prevedibile nel lungo termine (perdita di una frazione fissa di quanto giocato), con una volatilità che tende a ridursi come percentuale sul volume giocato man mano che aumentano le puntate.

Negli investimenti, invece, la volatilità non scompare per periodi di tempo più prolungati (anzi, inizialmente può far aumentare l’incertezza di risultato nell’orizzonte medio), ma poiché il valore atteso è positivo, col passare del tempo crescono le probabilità di registrare un rendimento positivo.

Ad esempio, detenere un’azione per un singolo giorno è come lanciare una moneta (circa 50% di giorni positivi, 50% negativi); holdarla per un anno dà una buona probabilità di rendimento positivo, ma non garantita; conservarla per 10 o 20 anni storicamente ha quasi sempre garantito un rendimento significativo.

Al contrario, giocare alla roulette ripetutamente per 10 o 20 anni darà sicuramente un risultato netto negativo vicino al valore atteso teorico, salvo il verificarsi di eventi eccezionali e irripetibili. Mentre se si punta sul rosso una sola volta le probabilità di vittoria sono incredibilmente più alte.

In conclusione, investire (saggiamente) è un’attività statisticamente vincente nel lungo termine, mentre chi gioca d’azzardo ha la certezza matematica di registrare perdite. L’investimento produce ricchezza nel sistema economico, mentre il gioco d’azzardo ridistribuisce semplicemente il valore e ne erode una parte, quella che finisce nelle casse del banco.

Naturalmente, ciò non significa che investire sia un’attività priva di rischio: ma che chi investe viene compensato da un premio per il rischio che si assume, cosa che non avviene nel gioco d’azzardo, dove il rischio si traduce solo in ulteriore svantaggio senza alcun premio atteso.

Acquista BTC su Young Platform