Les biais cognitifs ont un impact bien plus important que vous ne le pensez sur vos décisions d’investissement. Découvrez les plus courants en finance ainsi que des stratégies concrètes pour les reconnaître, les gérer et les surmonter.

Les biais cognitifs sont des distorsions mentales qui influencent notre manière de penser et de décider, souvent en contradiction avec les fondements de la théorie économique classique. À cause de ces biais systématiques, nous sommes, en tant qu’investisseurs, loin d’être les « acteurs rationnels » que les économistes classiques imaginaient.

Pendant longtemps, l’importance des biais cognitifs a été ignorée. On avait tendance à considérer les individus comme des robots, agissant uniquement selon un calcul coûts/bénéfices ou risques/rendements. Pourtant, la réalité – et surtout les données, qui mentent rarement – raconte une histoire très différente.

Mais alors, que sont exactement les biais cognitifs ? Comment la finance comportementale les définit-elle ? Et surtout, à quelle fréquence en sommes-nous victimes ?

Le biais cognitif : origine du terme

Vous pensez être un bon conducteur ? Peut-être même meilleur que le « conducteur moyen » italien ? Vous n’êtes pas seul : la plupart des conducteurs sont convaincus d’être au-dessus de la moyenne. Ce phénomène est paradoxal en soi. Pourquoi ? À cause du biais de surconfiance. Mais n’allons pas trop vite, nous y reviendrons dans un instant.

Pour explorer le monde fascinant des biais cognitifs en finance, commençons par comprendre ce que signifie le mot « biais ». Ce terme anglais vient du grec epikársios, qui signifie « oblique » ou « incliné ». À l’origine lié au jeu de boules, il désignait un tir légèrement dévié. Vous n’avez probablement jamais entendu votre grand-père crier « Biais ! » au bowling, et pour cause : depuis le XVIe siècle, le mot a pris un sens plus large. Aujourd’hui, on parle plutôt d’une « prédisposition au biais » ou, plus précisément ici, d’une distorsion systématique du jugement. En résumé, c’est une tendance à percevoir les choses de façon un peu… déformée.

Que sont les biais cognitifs ?

Le terme « biais cognitif » est donc lié à l’étymologie, comme nous venons de le voir, mais il est surtout solidement ancré dans la psychologie, grâce aux recherches pionnières de Daniel Kahneman et Amos Tversky. Ces deux lauréats du prix Nobel ont commencé à explorer ce sujet complexe dans les années 1970.

Alors, que signifie vraiment « biais cognitif » ? On pourrait le voir comme un automatisme mental ou un raccourci de pensée, bien que ces termes soient souvent perçus de manière négative. Notre cerveau, pour économiser de l’énergie, a tendance à simplifier le traitement de l’information. Malheureusement, ces raccourcis peuvent nous induire en erreur. Les biais cognitifs influencent nos croyances, nos décisions et même nos habitudes. En somme, ce sont des phénomènes sérieux : ils peuvent altérer profondément notre façon de penser, surtout si nous ne les reconnaissons pas. Pour les maîtriser, il faut d’abord en prendre conscience et les comprendre en profondeur.

Les heuristiques : raccourcis mentaux parfois trompeurs

Nous parlons ici de biais cognitifs liés à la finance, mais il est vrai que l’argent et les investissements manquent souvent de repères concrets, n’est-ce pas ? Pas de panique, on y arrive. Avant cela, il nous faut encore clarifier un dernier concept fondamental : les heuristiques, un terme que vous entendrez souvent en lien avec les biais.

En termes simples, les heuristiques sont des raccourcis mentaux qui nous aident à prendre des décisions rapidement. Le mot vient du grec heurískein, qui signifie « découvrir » ou « trouver ». Ces processus mentaux rapides nous permettent d’arriver à des conclusions immédiates, de décider en un éclair. Fascinant, non ? Lorsqu’une idée vous « saute à l’esprit » sans réflexion approfondie ni raisonnement complexe, c’est souvent une heuristique qui agit !

Ce phénomène, parfois qualifié de « magie de l’instant », s’explique dans notre cerveau par un processus appelé substitution d’attribut. Ce mécanisme agit inconsciemment : notre cerveau remplace une question complexe par une plus simple, afin d’économiser des efforts cognitifs.

Ce mécanisme fascinant peut néanmoins donner naissance à des biais cognitifs. Mais attention : toutes les heuristiques ne sont pas néfastes. Certaines sont appelées heuristiques efficaces, des raccourcis utiles qui simplifient nos choix au quotidien. Le vrai problème surgit lorsque nous nous fions trop souvent à des heuristiques paresseuses ou erronées, ce qui peut causer de sérieux dégâts en finance.

Biais cognitifs et finance : quand les raccourcis deviennent des pièges

Vous avez déjà fait un trade et vous êtes senti comme le Warren Buffett de votre région, invincible ? Ou, à l’inverse, après une perte, vous avez augmenté votre mise pour essayer de « vous refaire » rapidement ? Si vous avez hoché la tête au moins une fois, bienvenue au club : vous avez été victime d’un biais cognitif.

Ne vous inquiétez pas : ce n’est ni honteux ni rare. Des études montrent que les schémas de pensée irrationnels sont très répandus, et influencent fortement les décisions en situation d’incertitude – notamment sur les marchés financiers. Comme l’explique Kahneman dans son livre Système 1 / Système 2, ces « erreurs systématiques » font partie intégrante de notre façon de penser.

C’est pourquoi il est fondamental d’analyser de près les biais les plus courants dans le monde de l’investissement. L’objectif n’est pas de les éradiquer – c’est presque impossible – mais de les reconnaître afin de limiter leur influence sur nos décisions.

Biais de confirmation

Le biais de confirmation désigne la tendance à chercher, interpréter, privilégier et retenir les informations qui confirment nos croyances ou valeurs préexistantes, agissant ainsi comme une forme d’aveuglement sélectif.

Par exemple, si vous avez investi dans les actions de la « Société X » ou dans une cryptomonnaie à la mode, vous serez tenté de chercher activement des actualités positives sur cet actif — sur des forums ou les réseaux sociaux — tout en ignorant ou minimisant les informations négatives. Vous penserez peut-être : « Ah, cet analyste célèbre dit que ça va monter ? Super ! L’autre pense que c’est une bulle ? Il ne sait pas de quoi il parle ! »

Une étude menée par Park en 2010, publiée dans le Journal of Cognitive Neuroscience, a utilisé l’IRM fonctionnelle (IRMf) pour montrer que lorsque ce biais est actif, les zones du cerveau associées à la récompense s’activent. En d’autres termes, notre cerveau libère de la dopamine lorsque nous rencontrons des informations qui confirment nos croyances — même si ces croyances sont erronées.

Biais de surconfiance

Il est très humain de surestimer ses capacités, ses connaissances ou la justesse de ses prévisions. Pensez à ces entrepreneurs qui sous-estiment les difficultés liées à la création d’entreprise, ou à ces employés convaincus de pouvoir respecter des délais irréalistes. Si l’optimisme peut être un moteur puissant, il devient dangereux lorsque la confiance se transforme en arrogance.

Ce biais de surconfiance pousse à prendre des décisions hâtives, à ignorer les risques réels et mène souvent à des résultats décevants.

Une recherche menée par Barber et Odean en 2001, intitulée Boys Will Be Boys: Gender, Overconfidence, and Common Stock Investment, montre que ce biais est plus fréquent chez les investisseurs masculins. Les hommes ont tendance à surestimer leurs compétences, ce qui les pousse à trader plus souvent… pour des rendements nets plus faibles que ceux des femmes.

Biais d’ancrage

Le biais d’ancrage désigne notre tendance à accorder trop d’importance à la première information reçue sur un sujet, même si elle est peu fiable ou hors contexte. Cette première donnée agit comme une « ancre mentale » qui influence nos jugements ultérieurs.

Par exemple, lorsqu’on doit faire une estimation numérique, on est souvent influencé par un chiffre déjà rencontré, même s’il n’a aucun lien avec la situation actuelle.

Une étude de Hersh Shefrin (2000), détaillée dans son livre Beyond Greed and Fear — un classique de la finance comportementale — montre que les investisseurs ont tendance à s’ancrer sur les prix historiques d’un actif. Il peut s’agir du prix d’achat initial ou de son plus haut historique. Ces « ancres » influencent fortement leurs attentes et leurs décisions futures.

Biais du présent

Vous pouvez être victime de ce biais cognitif lorsque vous accordez une valeur excessive aux bénéfices immédiats, au détriment de gains futurs potentiellement bien plus importants. C’est le reflet d’un état d’esprit du type : « tout, tout de suite ».

Une étude menée en 2008 par Laibson, Repetto et Tobacman sur l’épargne-retraite démontre que ce biais contribue à une procrastination chronique dans les décisions d’épargne à long terme. Le classique « je commence mon plan d’épargne le mois prochain » devient vite « l’année prochaine », puis « quand les enfants seront grands ».

Ce biais est illustré dans les modèles économiques comme le modèle bêta-delta, qui montre que nous ne valorisons pas le temps de manière linéaire. Nous donnons beaucoup plus de poids aux récompenses immédiates, même lorsque l’attente pour une récompense future est minime. Comme si notre « moi futur » était un inconnu, à qui nous n’avons pas envie de faire de cadeau.

Biais de représentativité

Ce biais a été largement étudié par Tversky et Kahneman dans leur article fondamental de 1974, Judgment under Uncertainty: Heuristics and Biases. Il repose sur notre tendance à évaluer la probabilité d’un événement ou son appartenance à une catégorie en le comparant à un prototype ou stéréotype mentalement ancré. Malheureusement, cela nous amène à négliger ce qu’on appelle la probabilité de base — c’est-à-dire la fréquence réelle d’un événement dans la réalité.

Un exemple classique en finance : investir dans une entreprise simplement parce qu’elle appartient à un secteur à la mode, comme l’intelligence artificielle aujourd’hui, ou les énergies renouvelables hier. Parfois, on investit même car le nom de l’entreprise ressemble à celui d’un géant du secteur, ou parce que son fondateur ressemble à Steve Jobs. Dans ces cas, on s’appuie sur des similitudes superficielles, en négligeant l’analyse fondamentale.

Prenons la roulette : si le rouge sort cinq fois de suite, beaucoup de gens parient sur le noir, pensant que cette fois-ci il « doit » sortir. Cela vient du fait que la séquence R-R-R-R-R ne correspond pas à notre perception intuitive du hasard. Pourtant, la bille de roulette n’a pas de mémoire, et la probabilité reste la même à chaque tour.

Effet de cadrage

Même lorsque nous ne sommes pas influencés par un biais cognitif, il faut reconnaître l’effet de cadrage. Ce phénomène psychologique illustre comment nos décisions peuvent varier considérablement selon la façon dont l’information est présentée, ou « cadrée ». Les faits peuvent être identiques, mais notre perception — et donc notre choix — peut changer selon le cadrage.

Comme nous l’ont appris Kahneman et Tversky, formuler un choix en termes de gains potentiels ou de pertes peut faire toute la différence. Par exemple, dire qu’un traitement médical a « 90 % de chances de réussite » rassure bien plus que dire qu’il a « 10 % de risques d’échec », alors que l’information est exactement la même.

De même, si l’on affirme qu’un fonds d’investissement actif a généré 4 % de rendement tandis que le marché de référence n’a offert que 2 %, cela semble être un succès. Mais si les frais annuels de gestion sont de 3,5 % et que l’inflation est de 3 %, alors le rendement réel est négatif.

Comment désamorcer les biais cognitifs

Maintenant que vous connaissez cette joyeuse collection de pièges mentaux, vous vous demandez peut-être : « Suis-je condamné à prendre de mauvaises décisions financières toute ma vie ? » La réponse est un grand NON ! Comprendre le problème est la première étape essentielle pour le surmonter. Voici quelques conseils concrets — pas de recettes miracles, juste des stratégies vraiment utiles :

Donnez-vous des règles claires et respectez-les :

- Fixez des objectifs financiers précis : que voulez-vous obtenir de vos investissements ? Une retraite paisible ? Acheter une maison ? Avoir des objectifs définis et un horizon temporel clair vous aide à garder le cap quand les marchés deviennent agités.

- Élaborez un plan d’investissement écrit : ne naviguez pas à vue. Définissez d’abord votre profil de risque, diversifiez votre portefeuille, fixez des règles précises pour acheter, vendre et rééquilibrer. Écrivez-le noir sur blanc ! Et surtout, tenez-vous-en au plan, même quand votre instinct (ou un satané biais !) vous hurle de faire le contraire.

- Automatisez autant que possible : les plans d’investissement programmés sont une bénédiction. Des versements et achats réguliers, automatiques, vous évitent de vous demander « quel est le bon moment pour investir » (spoiler : personne ne le sait avec certitude) et vous protègent des décisions impulsives dictées par l’émotion.

Le scepticisme, en finance, est une vertu :

- Cherchez activement des opinions divergentes : vous êtes sûr de vouloir investir dans une crypto spécifique, comme SOL ? Parfait. Allez maintenant chercher toutes les raisons pour lesquelles ce pourrait être une mauvaise idée. Lisez des analyses contraires et confrontez vos pensées.

- Rédigez un « pré-mortem » : avant de prendre une décision financière importante, imaginez que cela a mal tourné, que c’est un désastre. Quelles pourraient en être les causes ? Cet exercice mental vous aide à repérer des risques ou failles dans votre raisonnement que vous auriez pu ignorer.

Tenez un journal d’investissement :

Notez pourquoi vous avez pris une certaine décision, ce que vous attendiez à ce moment-là, et comment vous vous sentiez (euphorique ? inquiet ?). Le relire après quelque temps est un outil puissant pour identifier vos schémas comportementaux récurrents, et les biais que vous subissez le plus souvent.

Pensez long terme :

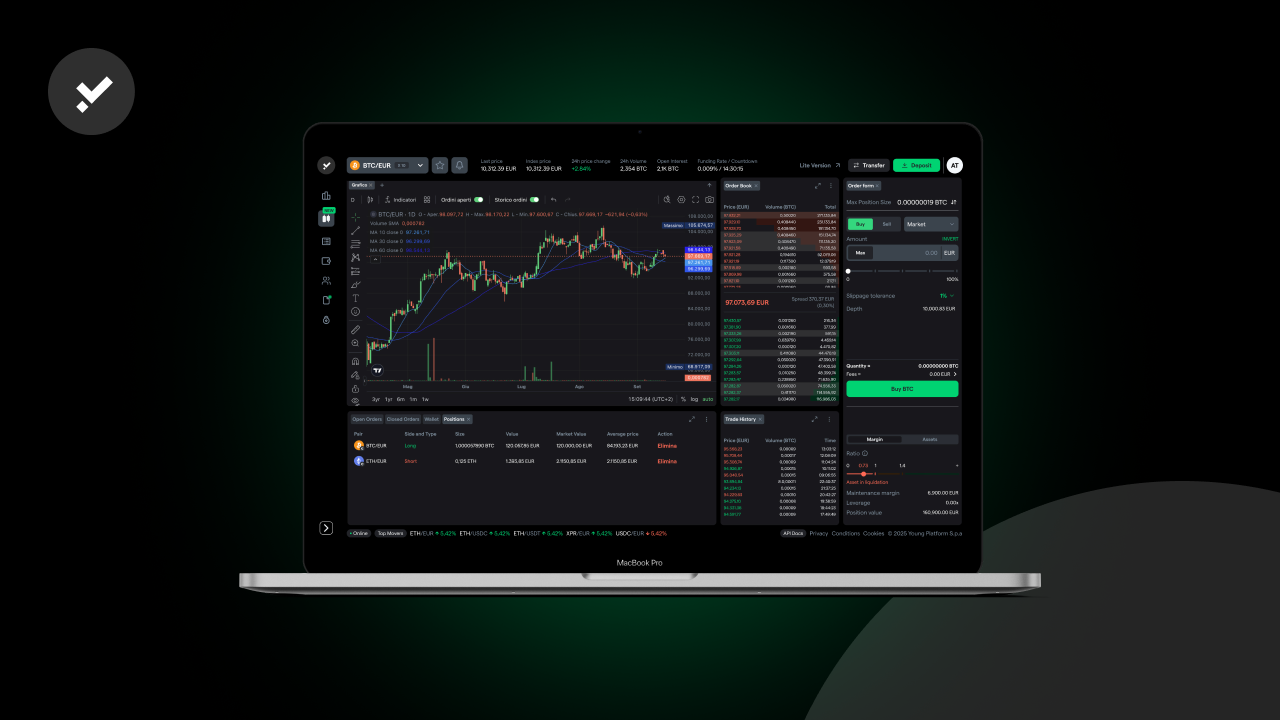

Les marchés financiers et crypto sont généralement considérés comme risqués et volatils à court terme. Si vous passez vos journées à consulter les graphiques et à paniquer au moindre mouvement, les biais auront le champ libre. Respirez un grand coup, rappelez-vous vos objectifs de long terme, et ne vous laissez pas emporter par la panique ou l’euphorie du moment. Comme le dit Warren Buffett : « Le marché boursier est un mécanisme de transfert d’argent des impatients vers les patients. »

Biais cognitifs en finance : questions fréquentes

Après cette immersion dans le monde (parfois tortueux) des biais cognitifs, il est normal d’avoir quelques doutes ou curiosités. Voyons si nous arrivons à les anticiper :

Peut-on éliminer les biais cognitifs ?

La réponse honnête est non. Les biais cognitifs ne peuvent probablement pas être éliminés. Ils font partie intégrante de notre nature humaine, tout comme notre ombre ou notre accent régional. Plutôt que de chercher à les éradiquer — un objectif aussi irréaliste que ne jamais avoir faim —, la meilleure approche consiste à les reconnaître et les comprendre. En développant des stratégies pour gérer et atténuer leurs effets, on peut mieux se connaître. C’est un travail permanent, une sorte d’entretien mental constant.

Quelle est l’importance du facteur psychologique en finance ?

Il est crucial de se rappeler que les connaissances seules ne suffisent pas. Vous pouvez avoir lu tous les livres de finance du monde, mais au moment de cliquer sur « acheter » ou « vendre », vos émotions et biais peuvent saboter toutes vos analyses. De nombreux experts et investisseurs à succès affirment qu’une grande partie du succès en investissement — peut-être plus de 50 % — dépend de la gestion de sa psychologie. L’analyse et la psychologie doivent donc aller de pair.

Existe-t-il des biais plus « dangereux » que d’autres pour les débutants ?

Oui. Pour les personnes qui débutent sur les marchés, certains biais peuvent être particulièrement piégeux. Par exemple, la surconfiance après quelques premiers gains peut créer un faux sentiment de sécurité et entraîner des prises de risques inconsidérées. De plus, le biais de confirmation est très courant chez les débutants, qui ont tendance à ignorer les informations qui contredisent leurs croyances.

Comment identifier les biais auxquels je suis le plus sensible ?

La meilleure méthode consiste à pratiquer une auto-observation honnête et régulière. Une technique utile est de tenir un journal d’investissement. Notez non seulement ce que vous achetez ou vendez, mais aussi les raisons de vos choix et votre état d’esprit au moment de l’action (euphorique ? inquiet ? sous pression ?). Avec le temps, en relisant vos notes, vous verrez des schémas récurrents dans votre comportement. Avez-vous agi de manière impulsive pendant un krach ? Avez-vous conservé un actif « par principe », malgré sa chute continue ?

Les professionnels de la finance sont-ils immunisés ?

Pas du tout ! Les biais cognitifs sont universels : ils affectent tout le monde, car ils sont enracinés dans le fonctionnement même du cerveau humain. Souvent, c’est la surconfiance qui trompe ceux qui pensent être particulièrement compétents. La seule différence est qu’un bon professionnel est formé à reconnaître ces biais et à développer des stratégies pour en limiter l’impact. Mais personne n’est parfait, pas même ceux qui travaillent à Wall Street !

Nous sommes arrivés à la fin de notre voyage à travers les biais cognitifs dans le monde de la finance. Si vous êtes arrivé jusqu’ici, vous avez déjà franchi une étape importante et décisive : vous avez pris conscience que ces « biais mentaux », ou « raccourcis trompeurs », existent bel et bien. Ils vous influencent, tout comme ils influencent chaque être humain sur cette planète.

Les biais ne sont pas des inventions de psychologues cherchant à vendre des livres ; ce sont des mécanismes fondamentaux profondément ancrés dans notre façon de penser, issus de notre histoire évolutive. Ils représentent des raccourcis utilisés par notre cerveau, qui préfère l’efficacité à l’effort, pour naviguer dans un monde complexe et saturé d’informations. Parfois, ces raccourcis nous permettent d’atteindre nos objectifs rapidement et en toute sécurité. Mais d’autres fois — surtout lorsqu’il s’agit de notre argent durement gagné et de la volatilité des marchés financiers — ces biais peuvent nous conduire à de graves erreurs.

La bonne nouvelle, c’est que nous ne sommes pas condamnés à être les marionnettes de nos biais ! La conscience est notre outil le plus puissant. En comprenant leur fonctionnement, en reconnaissant les signaux d’alerte dans nos pensées et comportements, et en adoptant des stratégies efficaces pour les désamorcer ou au moins en atténuer l’effet, nous pouvons faire une différence réelle dans notre vie.

Alors, la prochaine fois que vous entendrez cette petite voix intérieure vous pousser à prendre une décision financière impulsive — celle qui vous dit : « Allez, je me lance ! » —, faites une pause. Respirez profondément et demandez-vous :

« Est-ce qu’un biais cognitif e

Les biais cognitifs sont des distorsions mentales qui influencent notre manière de penser et de décider, souvent en contradiction avec les fondements de la théorie économique classique. À cause de ces biais systématiques, nous sommes, en tant qu’investisseurs, loin d’être les « acteurs rationnels » que les économistes classiques imaginaient.

Pendant longtemps, l’importance des biais cognitifs a été ignorée. On avait tendance à considérer les individus comme des robots, agissant uniquement selon un calcul coûts/bénéfices ou risques/rendements. Pourtant, la réalité – et surtout les données, qui mentent rarement – raconte une histoire très différente.

Mais alors, que sont exactement les biais cognitifs ? Comment la finance comportementale les définit-elle ? Et surtout, à quelle fréquence en sommes-nous victimes ?

Le biais cognitif : origine du terme

Vous pensez être un bon conducteur ? Peut-être même meilleur que le « conducteur moyen » italien ? Vous n’êtes pas seul : la plupart des conducteurs sont convaincus d’être au-dessus de la moyenne. Ce phénomène est paradoxal en soi. Pourquoi ? À cause du biais de surconfiance. Mais n’allons pas trop vite, nous y reviendrons dans un instant.

Pour explorer le monde fascinant des biais cognitifs en finance, commençons par comprendre ce que signifie le mot « biais ». Ce terme anglais vient du grec epikársios, qui signifie « oblique » ou « incliné ». À l’origine lié au jeu de boules, il désignait un tir légèrement dévié. Vous n’avez probablement jamais entendu votre grand-père crier « Biais ! » au bowling, et pour cause : depuis le XVIe siècle, le mot a pris un sens plus large. Aujourd’hui, on parle plutôt d’une « prédisposition au biais » ou, plus précisément ici, d’une distorsion systématique du jugement. En résumé, c’est une tendance à percevoir les choses de façon un peu… déformée.

Que sont les biais cognitifs ?

Le terme « biais cognitif » est donc lié à l’étymologie, comme nous venons de le voir, mais il est surtout solidement ancré dans la psychologie, grâce aux recherches pionnières de Daniel Kahneman et Amos Tversky. Ces deux lauréats du prix Nobel ont commencé à explorer ce sujet complexe dans les années 1970.

Alors, que signifie vraiment « biais cognitif » ? On pourrait le voir comme un automatisme mental ou un raccourci de pensée, bien que ces termes soient souvent perçus de manière négative. Notre cerveau, pour économiser de l’énergie, a tendance à simplifier le traitement de l’information. Malheureusement, ces raccourcis peuvent nous induire en erreur. Les biais cognitifs influencent nos croyances, nos décisions et même nos habitudes. En somme, ce sont des phénomènes sérieux : ils peuvent altérer profondément notre façon de penser, surtout si nous ne les reconnaissons pas. Pour les maîtriser, il faut d’abord en prendre conscience et les comprendre en profondeur.

Les heuristiques : raccourcis mentaux parfois trompeurs

Nous parlons ici de biais cognitifs liés à la finance, mais il est vrai que l’argent et les investissements manquent souvent de repères concrets, n’est-ce pas ? Pas de panique, on y arrive. Avant cela, il nous faut encore clarifier un dernier concept fondamental : les heuristiques, un terme que vous entendrez souvent en lien avec les biais.

En termes simples, les heuristiques sont des raccourcis mentaux qui nous aident à prendre des décisions rapidement. Le mot vient du grec heurískein, qui signifie « découvrir » ou « trouver ». Ces processus mentaux rapides nous permettent d’arriver à des conclusions immédiates, de décider en un éclair. Fascinant, non ? Lorsqu’une idée vous « saute à l’esprit » sans réflexion approfondie ni raisonnement complexe, c’est souvent une heuristique qui agit !

Ce phénomène, parfois qualifié de « magie de l’instant », s’explique dans notre cerveau par un processus appelé substitution d’attribut. Ce mécanisme agit inconsciemment : notre cerveau remplace une question complexe par une plus simple, afin d’économiser des efforts cognitifs.

Ce mécanisme fascinant peut néanmoins donner naissance à des biais cognitifs. Mais attention : toutes les heuristiques ne sont pas néfastes. Certaines sont appelées heuristiques efficaces, des raccourcis utiles qui simplifient nos choix au quotidien. Le vrai problème surgit lorsque nous nous fions trop souvent à des heuristiques paresseuses ou erronées, ce qui peut causer de sérieux dégâts en finance.

Biais cognitifs et finance : quand les raccourcis deviennent des pièges

Vous avez déjà fait un trade et vous êtes senti comme le Warren Buffett de votre région, invincible ? Ou, à l’inverse, après une perte, vous avez augmenté votre mise pour essayer de « vous refaire » rapidement ? Si vous avez hoché la tête au moins une fois, bienvenue au club : vous avez été victime d’un biais cognitif.

Ne vous inquiétez pas : ce n’est ni honteux ni rare. Des études montrent que les schémas de pensée irrationnels sont très répandus, et influencent fortement les décisions en situation d’incertitude – notamment sur les marchés financiers. Comme l’explique Kahneman dans son livre Système 1 / Système 2, ces « erreurs systématiques » font partie intégrante de notre façon de penser.

C’est pourquoi il est fondamental d’analyser de près les biais les plus courants dans le monde de l’investissement. L’objectif n’est pas de les éradiquer – c’est presque impossible – mais de les reconnaître afin de limiter leur influence sur nos décisions.

Biais de confirmation

Le biais de confirmation désigne la tendance à chercher, interpréter, privilégier et retenir les informations qui confirment nos croyances ou valeurs préexistantes, agissant ainsi comme une forme d’aveuglement sélectif.

Par exemple, si vous avez investi dans les actions de la « Société X » ou dans une cryptomonnaie à la mode, vous serez tenté de chercher activement des actualités positives sur cet actif — sur des forums ou les réseaux sociaux — tout en ignorant ou minimisant les informations négatives. Vous penserez peut-être : « Ah, cet analyste célèbre dit que ça va monter ? Super ! L’autre pense que c’est une bulle ? Il ne sait pas de quoi il parle ! »

Une étude menée par Park en 2010, publiée dans le Journal of Cognitive Neuroscience, a utilisé l’IRM fonctionnelle (IRMf) pour montrer que lorsque ce biais est actif, les zones du cerveau associées à la récompense s’activent. En d’autres termes, notre cerveau libère de la dopamine lorsque nous rencontrons des informations qui confirment nos croyances — même si ces croyances sont erronées.

Biais de surconfiance

Il est très humain de surestimer ses capacités, ses connaissances ou la justesse de ses prévisions. Pensez à ces entrepreneurs qui sous-estiment les difficultés liées à la création d’entreprise, ou à ces employés convaincus de pouvoir respecter des délais irréalistes. Si l’optimisme peut être un moteur puissant, il devient dangereux lorsque la confiance se transforme en arrogance.

Ce biais de surconfiance pousse à prendre des décisions hâtives, à ignorer les risques réels et mène souvent à des résultats décevants.

Une recherche menée par Barber et Odean en 2001, intitulée Boys Will Be Boys: Gender, Overconfidence, and Common Stock Investment, montre que ce biais est plus fréquent chez les investisseurs masculins. Les hommes ont tendance à surestimer leurs compétences, ce qui les pousse à trader plus souvent… pour des rendements nets plus faibles que ceux des femmes.

Biais d’ancrage

Le biais d’ancrage désigne notre tendance à accorder trop d’importance à la première information reçue sur un sujet, même si elle est peu fiable ou hors contexte. Cette première donnée agit comme une « ancre mentale » qui influence nos jugements ultérieurs.

Par exemple, lorsqu’on doit faire une estimation numérique, on est souvent influencé par un chiffre déjà rencontré, même s’il n’a aucun lien avec la situation actuelle.

Une étude de Hersh Shefrin (2000), détaillée dans son livre Beyond Greed and Fear — un classique de la finance comportementale — montre que les investisseurs ont tendance à s’ancrer sur les prix historiques d’un actif. Il peut s’agir du prix d’achat initial ou de son plus haut historique. Ces « ancres » influencent fortement leurs attentes et leurs décisions futures.

Biais du présent

Vous pouvez être victime de ce biais cognitif lorsque vous accordez une valeur excessive aux bénéfices immédiats, au détriment de gains futurs potentiellement bien plus importants. C’est le reflet d’un état d’esprit du type : « tout, tout de suite ».

Une étude menée en 2008 par Laibson, Repetto et Tobacman sur l’épargne-retraite démontre que ce biais contribue à une procrastination chronique dans les décisions d’épargne à long terme. Le classique « je commence mon plan d’épargne le mois prochain » devient vite « l’année prochaine », puis « quand les enfants seront grands ».

Ce biais est illustré dans les modèles économiques comme le modèle bêta-delta, qui montre que nous ne valorisons pas le temps de manière linéaire. Nous donnons beaucoup plus de poids aux récompenses immédiates, même lorsque l’attente pour une récompense future est minime. Comme si notre « moi futur » était un inconnu, à qui nous n’avons pas envie de faire de cadeau.

Biais de représentativité

Ce biais a été largement étudié par Tversky et Kahneman dans leur article fondamental de 1974, Judgment under Uncertainty: Heuristics and Biases. Il repose sur notre tendance à évaluer la probabilité d’un événement ou son appartenance à une catégorie en le comparant à un prototype ou stéréotype mentalement ancré. Malheureusement, cela nous amène à négliger ce qu’on appelle la probabilité de base — c’est-à-dire la fréquence réelle d’un événement dans la réalité.

Un exemple classique en finance : investir dans une entreprise simplement parce qu’elle appartient à un secteur à la mode, comme l’intelligence artificielle aujourd’hui, ou les énergies renouvelables hier. Parfois, on investit même car le nom de l’entreprise ressemble à celui d’un géant du secteur, ou parce que son fondateur ressemble à Steve Jobs. Dans ces cas, on s’appuie sur des similitudes superficielles, en négligeant l’analyse fondamentale.

Prenons la roulette : si le rouge sort cinq fois de suite, beaucoup de gens parient sur le noir, pensant que cette fois-ci il « doit » sortir. Cela vient du fait que la séquence R-R-R-R-R ne correspond pas à notre perception intuitive du hasard. Pourtant, la bille de roulette n’a pas de mémoire, et la probabilité reste la même à chaque tour.

Effet de cadrage

Même lorsque nous ne sommes pas influencés par un biais cognitif, il faut reconnaître l’effet de cadrage. Ce phénomène psychologique illustre comment nos décisions peuvent varier considérablement selon la façon dont l’information est présentée, ou « cadrée ». Les faits peuvent être identiques, mais notre perception — et donc notre choix — peut changer selon le cadrage.

Comme nous l’ont appris Kahneman et Tversky, formuler un choix en termes de gains potentiels ou de pertes peut faire toute la différence. Par exemple, dire qu’un traitement médical a « 90 % de chances de réussite » rassure bien plus que dire qu’il a « 10 % de risques d’échec », alors que l’information est exactement la même.

De même, si l’on affirme qu’un fonds d’investissement actif a généré 4 % de rendement tandis que le marché de référence n’a offert que 2 %, cela semble être un succès. Mais si les frais annuels de gestion sont de 3,5 % et que l’inflation est de 3 %, alors le rendement réel est négatif.

Comment désamorcer les biais cognitifs

Maintenant que vous connaissez cette joyeuse collection de pièges mentaux, vous vous demandez peut-être : « Suis-je condamné à prendre de mauvaises décisions financières toute ma vie ? » La réponse est un grand NON ! Comprendre le problème est la première étape essentielle pour le surmonter. Voici quelques conseils concrets — pas de recettes miracles, juste des stratégies vraiment utiles :

Donnez-vous des règles claires et respectez-les :

- Fixez des objectifs financiers précis : que voulez-vous obtenir de vos investissements ? Une retraite paisible ? Acheter une maison ? Avoir des objectifs définis et un horizon temporel clair vous aide à garder le cap quand les marchés deviennent agités.

- Élaborez un plan d’investissement écrit : ne naviguez pas à vue. Définissez d’abord votre profil de risque, diversifiez votre portefeuille, fixez des règles précises pour acheter, vendre et rééquilibrer. Écrivez-le noir sur blanc ! Et surtout, tenez-vous-en au plan, même quand votre instinct (ou un satané biais !) vous hurle de faire le contraire.

- Automatisez autant que possible : les plans d’investissement programmés sont une bénédiction. Des versements et achats réguliers, automatiques, vous évitent de vous demander « quel est le bon moment pour investir » (spoiler : personne ne le sait avec certitude) et vous protègent des décisions impulsives dictées par l’émotion.

Le scepticisme, en finance, est une vertu :

- Cherchez activement des opinions divergentes : vous êtes sûr de vouloir investir dans une crypto spécifique, comme SOL ? Parfait. Allez maintenant chercher toutes les raisons pour lesquelles ce pourrait être une mauvaise idée. Lisez des analyses contraires et confrontez vos pensées.

- Rédigez un « pré-mortem » : avant de prendre une décision financière importante, imaginez que cela a mal tourné, que c’est un désastre. Quelles pourraient en être les causes ? Cet exercice mental vous aide à repérer des risques ou failles dans votre raisonnement que vous auriez pu ignorer.

Tenez un journal d’investissement :

Notez pourquoi vous avez pris une certaine décision, ce que vous attendiez à ce moment-là, et comment vous vous sentiez (euphorique ? inquiet ?). Le relire après quelque temps est un outil puissant pour identifier vos schémas comportementaux récurrents, et les biais que vous subissez le plus souvent.

Pensez long terme :

Les marchés financiers et crypto sont généralement considérés comme risqués et volatils à court terme. Si vous passez vos journées à consulter les graphiques et à paniquer au moindre mouvement, les biais auront le champ libre. Respirez un grand coup, rappelez-vous vos objectifs de long terme, et ne vous laissez pas emporter par la panique ou l’euphorie du moment. Comme le dit Warren Buffett : « Le marché boursier est un mécanisme de transfert d’argent des impatients vers les patients. »

Biais cognitifs en finance : questions fréquentes

Après cette immersion dans le monde (parfois tortueux) des biais cognitifs, il est normal d’avoir quelques doutes ou curiosités. Voyons si nous arrivons à les anticiper :

Peut-on éliminer les biais cognitifs ?

La réponse honnête est non. Les biais cognitifs ne peuvent probablement pas être éliminés. Ils font partie intégrante de notre nature humaine, tout comme notre ombre ou notre accent régional. Plutôt que de chercher à les éradiquer — un objectif aussi irréaliste que ne jamais avoir faim —, la meilleure approche consiste à les reconnaître et les comprendre. En développant des stratégies pour gérer et atténuer leurs effets, on peut mieux se connaître. C’est un travail permanent, une sorte d’entretien mental constant.

Quelle est l’importance du facteur psychologique en finance ?

Il est crucial de se rappeler que les connaissances seules ne suffisent pas. Vous pouvez avoir lu tous les livres de finance du monde, mais au moment de cliquer sur « acheter » ou « vendre », vos émotions et biais peuvent saboter toutes vos analyses. De nombreux experts et investisseurs à succès affirment qu’une grande partie du succès en investissement — peut-être plus de 50 % — dépend de la gestion de sa psychologie. L’analyse et la psychologie doivent donc aller de pair.

Existe-t-il des biais plus « dangereux » que d’autres pour les débutants ?

Oui. Pour les personnes qui débutent sur les marchés, certains biais peuvent être particulièrement piégeux. Par exemple, la surconfiance après quelques premiers gains peut créer un faux sentiment de sécurité et entraîner des prises de risques inconsidérées. De plus, le biais de confirmation est très courant chez les débutants, qui ont tendance à ignorer les informations qui contredisent leurs croyances.

Comment identifier les biais auxquels je suis le plus sensible ?

La meilleure méthode consiste à pratiquer une auto-observation honnête et régulière. Une technique utile est de tenir un journal d’investissement. Notez non seulement ce que vous achetez ou vendez, mais aussi les raisons de vos choix et votre état d’esprit au moment de l’action (euphorique ? inquiet ? sous pression ?). Avec le temps, en relisant vos notes, vous verrez des schémas récurrents dans votre comportement. Avez-vous agi de manière impulsive pendant un krach ? Avez-vous conservé un actif « par principe », malgré sa chute continue ?

Les professionnels de la finance sont-ils immunisés ?

Pas du tout ! Les biais cognitifs sont universels : ils affectent tout le monde, car ils sont enracinés dans le fonctionnement même du cerveau humain. Souvent, c’est la surconfiance qui trompe ceux qui pensent être particulièrement compétents. La seule différence est qu’un bon professionnel est formé à reconnaître ces biais et à développer des stratégies pour en limiter l’impact. Mais personne n’est parfait, pas même ceux qui travaillent à Wall Street !

Nous sommes arrivés à la fin de notre voyage à travers les biais cognitifs dans le monde de la finance. Si vous êtes arrivé jusqu’ici, vous avez déjà franchi une étape importante et décisive : vous avez pris conscience que ces « biais mentaux », ou « raccourcis trompeurs », existent bel et bien. Ils vous influencent, tout comme ils influencent chaque être humain sur cette planète.

Les biais ne sont pas des inventions de psychologues cherchant à vendre des livres ; ce sont des mécanismes fondamentaux profondément ancrés dans notre façon de penser, issus de notre histoire évolutive. Ils représentent des raccourcis utilisés par notre cerveau, qui préfère l’efficacité à l’effort, pour naviguer dans un monde complexe et saturé d’informations. Parfois, ces raccourcis nous permettent d’atteindre nos objectifs rapidement et en toute sécurité. Mais d’autres fois — surtout lorsqu’il s’agit de notre argent durement gagné et de la volatilité des marchés financiers — ces biais peuvent nous conduire à de graves erreurs.

La bonne nouvelle, c’est que nous ne sommes pas condamnés à être les marionnettes de nos biais ! La conscience est notre outil le plus puissant. En comprenant leur fonctionnement, en reconnaissant les signaux d’alerte dans nos pensées et comportements, et en adoptant des stratégies efficaces pour les désamorcer ou au moins en atténuer l’effet, nous pouvons faire une différence réelle dans notre vie.

Alors, la prochaine fois que vous entendrez cette petite voix intérieure vous pousser à prendre une décision financière impulsive — celle qui vous dit : « Allez, je me lance ! » —, faites une pause. Respirez profondément et demandez-vous :

« Est-ce qu’un biais cognitif est en train de me piéger ? »