Réunion de la BCE en avril 2024 : taux d’intérêt inchangés

Lors de la dernière réunion de la BCE en avril 2024, le Conseil des gouverneurs a décidé de maintenir les trois taux d’intérêt directeurs inchangés. En fait, la situation en mars avait suscité un débat animé sur les mesures que pourrait prendre la Banque centrale européenne, laissant entrevoir la possibilité d’une baisse rapide des taux d’intérêt.

Ce débat s’inscrit dans un contexte où l’Europe s’efforce activement de trouver un équilibre entre la croissance économique et la maîtrise de l’inflation, un sujet qui intéresse considérablement les investisseurs, les décideurs politiques et les consommateurs.

Le panorama européen

La zone euro a connu une réduction significative de l’inflation dans 20 pays, qui est tombée à 2,4 % en mars, un résultat qui a dépassé les attentes des analystes, qui prévoyaient un taux d’inflation stable de 2,6 %.

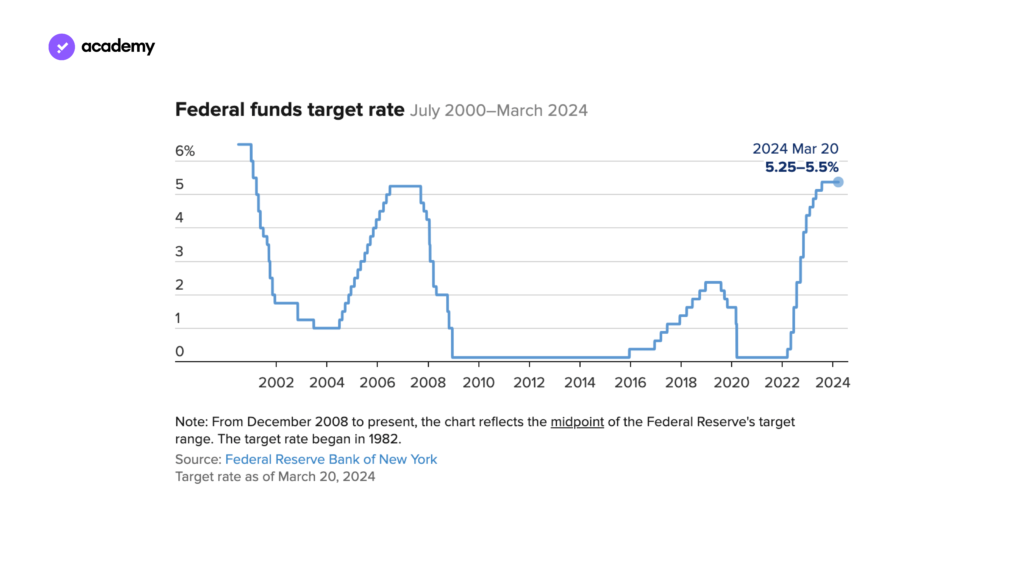

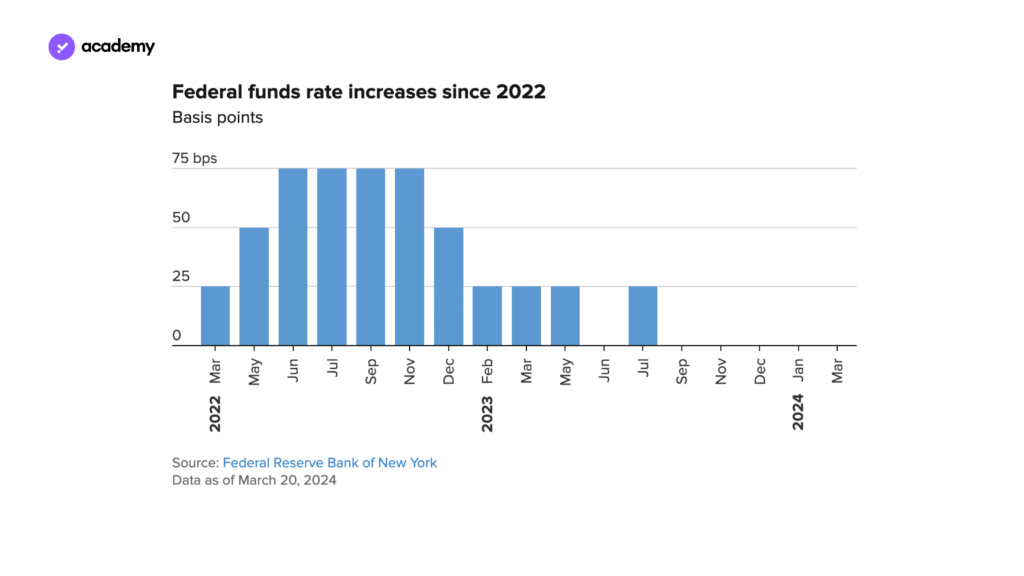

Cette évolution est cohérente avec la tendance de l’inflation à ce jour, qui a connu une baisse constante depuis le pic de 10,6 % atteint en octobre 2022, sous l’effet des perturbations dues aux pandémies et des tensions géopolitiques, en particulier l’invasion de l’Ukraine par la Russie.

Une nouvelle baisse est donc encourageante et marque un moment d’optimisme que la réunion de la BCE d’avril 2024 a confirmé.

En effet, le Conseil a souligné que la plupart des mesures de l’inflation de base montrent des signes d’apaisement, la croissance des salaires se ralentissant progressivement et les entreprises commençant à absorber une partie de l’augmentation des coûts de la main-d’œuvre dans leurs bénéfices.

Les effets d’entraînement sur la demande des précédentes hausses de taux d’intérêt, ainsi que les conditions de financement serrées, contribuent à modérer l’inflation. Néanmoins, les pressions sur les prix intérieurs, en particulier dans le secteur des services, restent fortes, ce qui maintient l’inflation des prix des services à des niveaux élevés.

Baisse de l’inflation en France

En France, l’inflation a ralenti pour atteindre son niveau le plus bas depuis juillet 2021, avec une croissance des prix à la consommation de 2,3 % en mars, contre 3,2 % en février, selon l’agence nationale des statistiques. Ce chiffre est bien inférieur aux prévisions des économistes, qui s’attendaient à un chiffre de 2,8 %, ce qui indique un ralentissement général de la hausse des prix. En particulier :

- L’inflation des services est tombée à 3 %.

- celui de l’énergie à 3,4 %

- et une baisse significative de l’inflation alimentaire à 1,7 %, les prix des denrées alimentaires fraîches ayant chuté de 3,9 % en glissement annuel.

Les données relatives à l’inflation mensuelle ont confirmé cette tendance, passant de 0,9 % à 0,3 %, ce qui indique un relâchement considérable des pressions inflationnistes dans la deuxième économie de la zone euro.

Baisse de l’inflation en Italie

L’Italie a également fait état d’un taux d’inflation plus faible que prévu pour le mois de mars, les prix à la consommation ayant augmenté de 1,3 % en glissement annuel, contre des prévisions de 1,5 %. Cette modération a été attribuée à la fin des ventes saisonnières de vêtements et à l’augmentation des prix des services de transport, ainsi qu’à un ralentissement de la baisse des coûts de l’énergie.

Décisions de la BCE en avril

Les taux d’intérêt des principaux instruments de refinancement, de la facilité de prêt marginal et des dépôts resteront fixés à 4,50 %, 4,75 % et 4,00 % respectivement.

En outre, selon les déclarations faites lors de la conférence de presse qui a suivi la réunion, le Conseil estime que les niveaux d’inflation dans les mois à venir continueront à fluctuer autour des niveaux actuels. La baisse de l’inflation ne sera pas linéaire et devra donc être évaluée au cas par cas. Selon toute vraisemblance, le niveau cible de 2 % ne sera atteint que l’année prochaine.

François Villeroy de Galhau, gouverneur de la Banque de France, a laissé entrevoir la possibilité d’une baisse des taux en juin, si l’inflation continue de baisser plus vite que prévu et si l’économie reste stagnante. Il a souligné l’importance de ne pas surcharger l’activité économique en maintenant une politique monétaire restrictive pendant une période prolongée.

S’exprimant lors d’un événement financier à Barcelone, Pablo Hernández de Cos a esquissé un scénario selon lequel la BCE pourrait commencer à réduire ses taux d’intérêt au mois de juin. En tant que gouverneur de la Banque d’Espagne, les perspectives de M. De Cos ont un poids important, car elles mettent en évidence une approche prudente mais optimiste de l’économie de la zone euro.

Croissance des salaires et inflation

Malgré des signes encourageants de ralentissement de l’inflation, les responsables de la politique monétaire de la BCE restent prudents, d’autant plus que la croissance des salaires se modère progressivement. Les entreprises commencent à absorber une partie de l’augmentation des coûts salariaux dans leurs marges bénéficiaires.

L’inflation dans le secteur des services n’ayant que légèrement diminué pour atteindre un rythme annuel de 3,9 % en février, la banque centrale adopte une approche mesurée, attendant probablement jusqu’en juin pour réévaluer les pressions salariales et leur capacité à rapprocher l’inflation de l’objectif fixé.

Attentes des marchés et position de la BCE

Les analystes estiment que la plus grande complication pourrait survenir si la Réserve fédérale américaine retardait son assouplissement de la politique pour continuer à lutter contre l’inflation. C’est pourquoi ils pensent que la BCE ne réduira pas ses taux avant sa grande sœur.

Aux partisans de cette interprétation, Christine Lagarde, présidente de la BCE, répond : “Nous dépendons des données, pas de la Fed”. Elle ajoute : “Nous ne spéculons pas sur ce que les autres banques centrales pourraient faire. (…) L’inflation aux États-Unis et dans la zone euro est alimentée par des facteurs différents. (…) On ne peut pas supposer que l’inflation de la zone euro reflétera l’inflation américaine”.

Après la décision de la BCE, les marchés monétaires évaluaient à environ 70 % la probabilité d’une baisse des taux de 25 points de base en juin, contre 80 % plus tôt dans la journée de jeudi.

Des experts tels que Carsten Brzeski, responsable mondial de la macroéconomie chez ING, suggèrent que les données sur l’inflation de mars, combinées aux informations à venir sur la croissance des salaires et aux prévisions du personnel de la BCE pour le PIB et l’inflation, font pencher la balance en faveur d’une première baisse des taux d’intérêt en juin. Kamil Kovar, de Moody’s Analytics, interprète les dernières données comme une étape importante dans la lutte contre l’inflation et préconise jusqu’à cinq baisses de taux cette année.

Perspectives

La décision de la BCE de maintenir les taux d’intérêt inchangés et de poursuivre une politique monétaire mesurée reflète une évaluation minutieuse des conditions économiques actuelles et des perspectives d’inflation. En s’engageant à adopter une approche flexible et fondée sur des données, la BCE souligne sa détermination à assurer une stabilité durable des prix en conciliant les besoins de croissance économique et sa responsabilité de maintenir l’inflation sous contrôle. Les actions futures de la BCE seront attendues avec grand intérêt, alors que l’Europe navigue à travers des défis économiques complexes, en essayant d’assurer une reprise durable et une stabilité à long terme.